1.ベンチャーファイナンスとは

ベンチャーファイナンスとは、ベンチャー企業の資金調達のことです。

主な手法として、「増資による資金調達」と「金融機関からの借入による資金調達」があります。

増資による資金調達と借入による資金調達の違い

- (1)増資の場合、調達した資金を返済する必要はありませんが、借入の場合は返済義務があります。

- (2)増資の場合、原則として投資家に発行株式数に応じた議決権が付与されます。

- (3)増資の場合、資金の出し手である投資家は企業の成長性・経営者を重視します。借入の場合、資金の出し手である金融機関は安全性・担保の有無・現在の収益性を重視します。

| 借入 | 増資 | |

| 返済義務 | あり | なし |

| 議決権付与 | なし | あり |

| 重視されるポイント | 安定性・担保 現在の収益力 |

成長性・経営者 |

2.ベンチャーキャピタル(VC)からの資金調達

企業の資金調達ニーズとベンチャーキャピタル(VC)の資金提供ニーズが合致すれば、VCから投資が行われます。

VCは投資により無担保で返済義務のないリスクマネーを提供し、対価として当該企業の株式を取得します。その投資先が上場などすることで株式を売却し、キャピタルゲインを得ます。

VCからの資金調達には以下のような特徴があります。

- (1)VCは原則として株式上場を目指す企業に投資を行います。

- (2)投資先企業が株式上場するまでには時間がかかるため、VCはファンド(投資事業組合)の運用期間内で株式を保有します。

- (3)VCは企業のステージに応じて、必要な資金を提供します。投資した資金は設備投資や開発資金等、企業の成長のために使用されます。契約時に資金使途を限定し、それに沿ってご活用いただきます。

- (4)VC本体から直接投資を行う企業もありますが、一般的にはファンドからの投資が基本です。

3.ベンチャーキャピタル

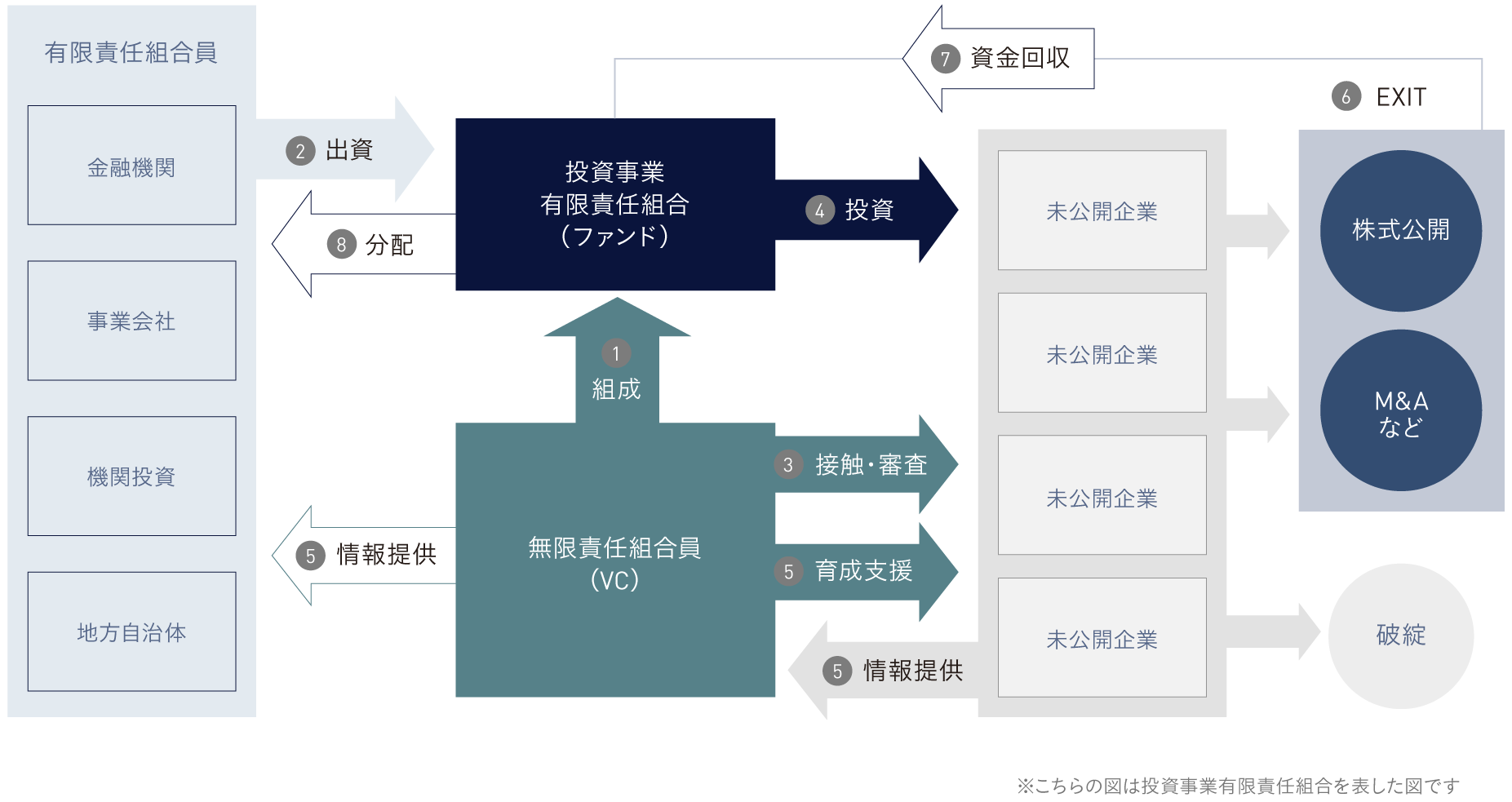

VCの主な投資スキームは以下のようになっています。

- (1)ファンドの組成

VCがファンドを組成し、無限責任組合員としてファンドの管理運営を行います。 - (2)出資

組成されたファンドへの出資を募り、ファンドの趣旨に賛同された方々が出資を行います。これにより、投資に必要な資金が確保されます。 - (3)ベンチャー企業への接触・審査

VCが様々なルートからベンチャー企業にアプローチし、投資を行うか否か審査を行います。 - (4)投資

審査を通過したベンチャー企業に対し、ファンドより投資を行います。 - (5)育成支援・情報提供

投資を行ったベンチャー企業に対して、VCが育成支援を行います。

(ただし、ハンズオンのスタイルをとるVCの場合です。ハンズオフのスタイルをとるVCは投資後の育成支援は行いません)

また、育成支援の過程で投資先企業からVC、VCから組合員へと情報提供がなされます。 - (6)EXIT

投資を受け入れたベンチャー企業が株式上場するなどして、ファンドの保有株式を売却等することをEXIT(出口)と呼びます。 - (7)資金回収

ファンドは保有株式の売却などにより、資金回収を行います。 - (8)分配

ファンドは回収した資金を出資者に分配し、最終的に出資者に清算されます。

以上のように、VCは「ファンドの運営責任者」としての責任も負っており、その職責上ファンドのリターンを最大化することが求められます。

結果として、投資先企業がファンドの期限が近づいても上場できない場合には、ファンドで保有している当該企業の株式を発行会社・経営陣・第三者などに売却し、資金を回収する必要があります。

投資をご希望の企業様は、VCから投資を受けるということは、上場できなかった場合のリスク・責任を受け入れることでもあると、重ねてご理解ください。

4.株式上場のメリット・デメリット

株式上場とは、自社の株式を一般の投資家が証券市場で売買できる状態にすることです。VCは株式上場を目指す企業に対し、投資を行います。株式上場には様々な条件を満たす必要がありますが、上場には多くのメリットがあります。一方で、デメリットも生じます。株式上場のメリット・デメリットは様々ですが、主なものを以下に記載します。

メリット

- (1)資金調達力の飛躍的向上

株式公開により市場を活用した資金調達が可能になります。これにより、企業の資金調達力が飛躍的に向上します。 - (2)企業の知名度・信用力の向上とその派生効果

株式公開により企業は社会に広く認知されるようになります。

また、厳しい上場審査をクリアしたことや上場企業であるというステイタスから、企業の信用力も向上します。

これにより、取引の円滑化など本業への好影響がもたらされ、優秀な人材が採用しやすくなるといった効果も見込まれます。 - (3)内部管理体制の充実

上場審査をクリアするために、特に未公開企業では手薄になりがちな内部管理体制を充実させることが必須になります。

内部管理体制の充実により、企業の土台をしっかりと構築することができ、永続的に活動できる企業へと成長させることができます。

デメリット

- (1)経営の自由度の低下

上場することで企業は「公」の存在となり、多くの株主に経営状況をウォッチされるようになります。

経営判断によっては市場に見放されたり、株主総会で取締役を解任されるということもありえます。

上場した企業は株主を意識し、その信任を受けられるよう企業価値を向上させていくことが求められます。 - (2)上場準備・維持コストの増加

上場準備や上場後の維持のため、一定の費用が必要になります。