「消費者金融おすすめは?」

「正規の貸金業者で利用しやすいのは消費者金融は?」

急な出費や生活費の一時的な補填など、すぐにお金が必要になった場合に、スピーディーに融資が受けるなら消費者金融がおすすめです。

当記事では、金融庁に貸金業者として登録されている正規の業者のみを厳選し、大手~中小までの消費者金融24社をわかりやすく比較しています。

金利や審査の通りやすさ、借入可能額、対応スピードなど、消費者金融ごとに異なる特徴を把握してから申し込みましょう。

各消費者金融ごとの詳細比較や、利用時の注意点もあわせて紹介しているため、「なるべく早く借りたいけど、安全性も重視したい」という方は、ぜひ参考にしてみてください。

| 消費者金融 | ||

|---|---|---|

プロミス | アコム | レイク |

| 審査通過率 | ||

| 最短3分※1 36.2% ※3 ★★★★ | 最短20分※ 39.3% ※1 ★★★★★ | 非公開 最短15分※2 ★★★★ |

| 無利息期間 | ||

初回借入の翌日から 最大30日間 | 初回契約日の翌日から 最大30日間※ | はじめての利用で Web契約なら 最大365日間 |

| 実質年率 | ||

2.5%~18.0% | 2.4%~17.9%※ | 4.5%~18.0%※1 |

| 詳細 | ||

| 公式サイトで申込 | 公式サイトで申込 | 公式サイトで申込 |

注釈

※1 ※お申込時間や審査状況によりご希望にそえない場合があります。

※2 申込の曜日、時間帯によっては翌日以降の取扱いとなる場合があります。

※ アコムマンスリーレポート2024年10月~2025年3月

※2 2024年3月時点

※3 プロミス月次データ 2024年6月

※4 申し込み時間や審査により希望に添えない場合がある

※無利息期間適用条件:アコムでのご契約がはじめてのお客さま

2026年最新!

消費者金融おすすめランキング早見表

- 1位:アコム

- 2位:プロミス

- 3位:レイク

- 4位:SMBCモビット

- 5位:アイフル

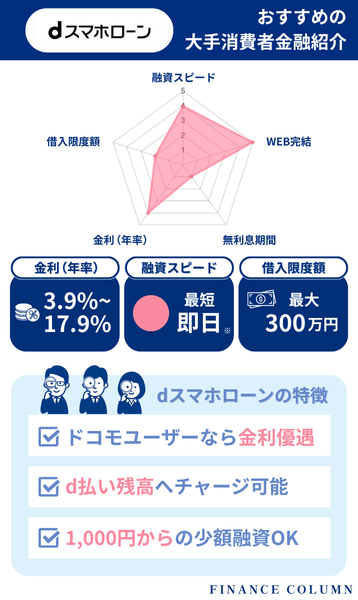

- 6位:dスマホローン

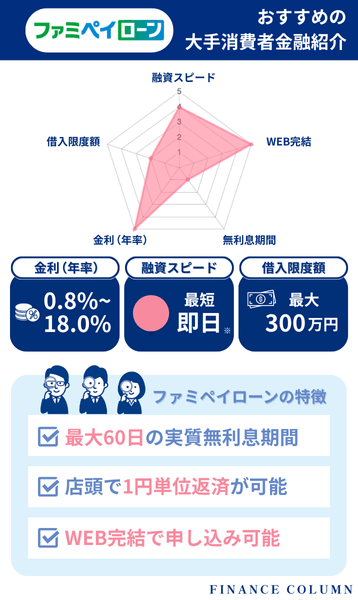

- 7位:ファミペイローン

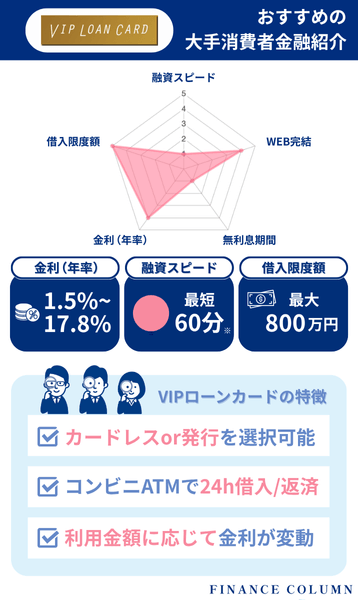

- 8位:VIPローンカード

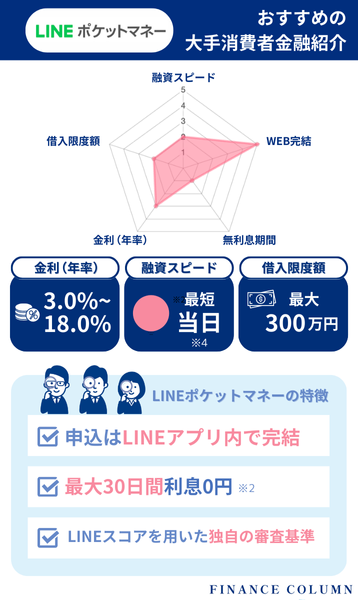

- 9位:LINEポケットマネー

- 10位:au PAY スマートローン

- 11位:メルペイスマートマネー

大手消費者金融5社の審査通過率を測定

※ 個人情報の入力は不要です。また、診断結果は通過を保証するものではありません。

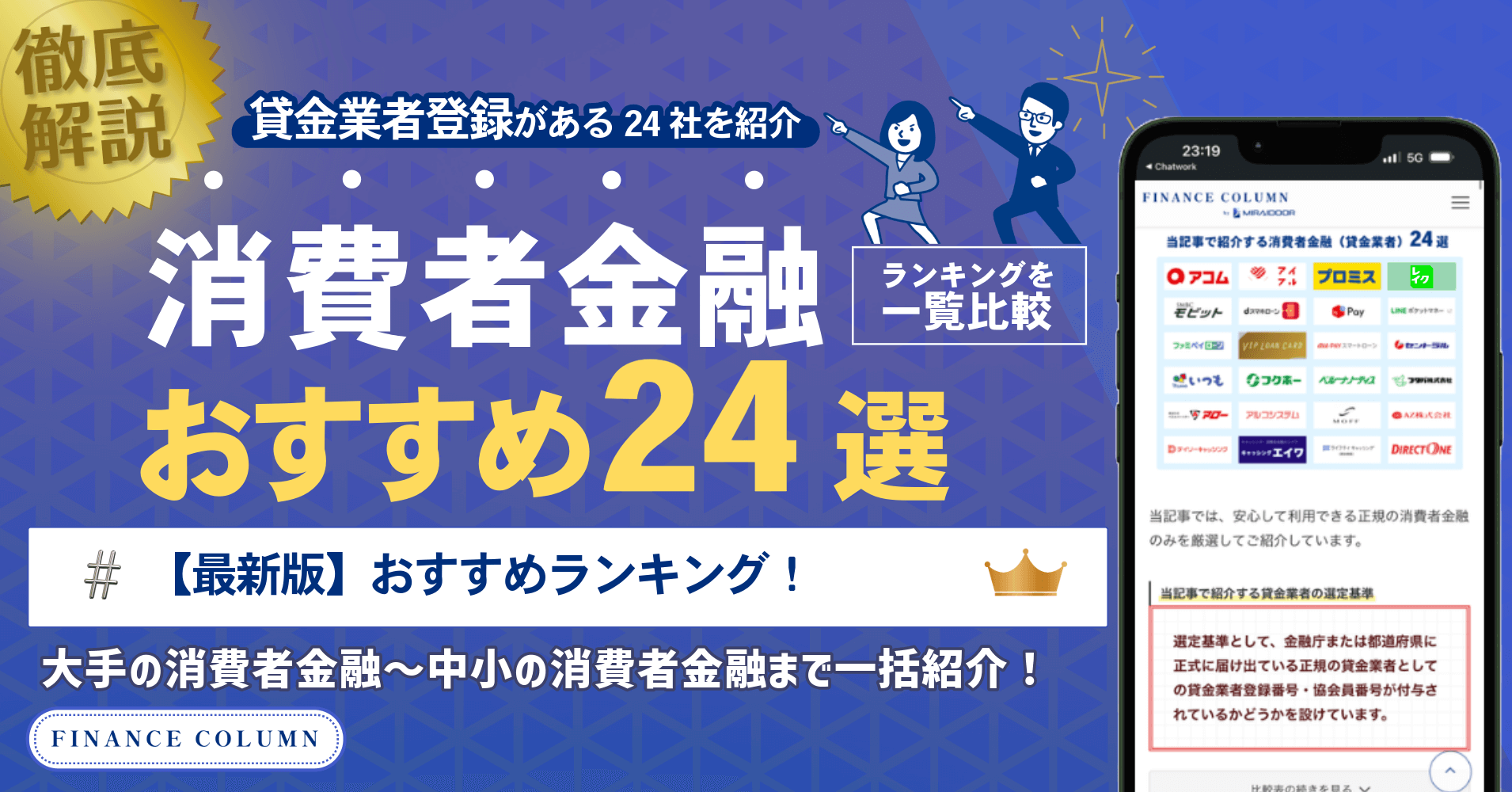

おすすめの消費者金融を見る前に!当記事で紹介する貸金業者の選定基準

当記事では、安心して利用できる正規の消費者金融のみを厳選してご紹介しています。

当記事で紹介する貸金業者(消費者金融)の選定基準

紹介している消費者金融の選定基準として、金融庁または都道府県に正式に届け出ている正規の貸金業者としての貸金業者登録番号・協会員番号が付与されているかどうかを設けています。

当記事では下記に掲載のある正規の貸金業者=消費者金融のみを紹介しています。

協会員名簿【協会員情報】 | 日本貸金業協会

「協会員名簿【協会員情報】」は、日本貸金業協会に加盟している正規の貸金業者である消費者金融を一覧で確認できる公式データベースです。業者名や協会員番号から検索でき、登録番号・所在地・連絡先などの詳細情報も閲覧可能です。

登録貸金業者情報検索入力ページ|金融庁

「貸金業者登録一覧」は、金融庁が提供する正規の貸金業者(消費者金融など)の登録情報を検索・確認できる公式データベースです。業者名・登録番号・代表者名・所在地などを調べることができ、行政から正式に認可を受けた業者かどうかを確認する際に使用します。

貸金業者登録一覧|金融庁

「協会員名簿【協会員情報】」は、日本貸金業協会に加盟している正規の貸金業者である消費者金融を一覧で確認できる公式データベースです。業者名や協会員番号から検索でき、登録番号・所在地・連絡先などの詳細情報も閲覧可能です。

いずれも、正規の貸金業者として登録されている消費者金融かどうかを確認するための公的な情報源です。

上記のページに掲載がない消費者金融は、無登録で営業する違法な業者、いわゆる「闇金」である可能性が高く、法外な金利や違法な取り立てなどのトラブルに巻き込まれる危険性があります。

貸金業を営む場合、貸金業規制法に基づき、国(財務局)か都道府県の登録を受けなければなりません。それにもかかわらず無登録で貸金業を営む業者は、ヤミ金融業者と呼ばれています。

引用:ヤミ金融対策法のポイント違法な金融業者にご注意|金融庁

当記事では、上記公式データベースで確認が取れる正規の消費者金融のみを厳選して紹介しているので、初めて利用する方はぜひ参考にしてください。

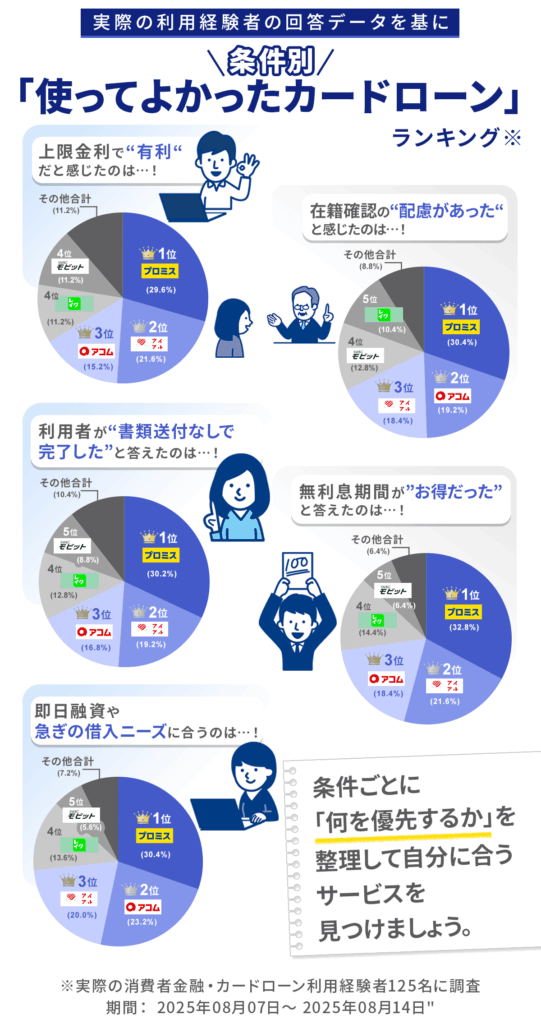

当記事の消費者金融利用者による一次情報の取り扱いについて

本記事では、合計24社の消費者金融・カードローン案件を掲載しています。

そのうち実際の利用者アンケートに基づく一次情報は、すべての案件に適用するのではなく、利用者評価の高い上位5社に絞って紹介しています。

- 総合満足度

- 審査スピードや金利など条件別の利便性

- 事業規模や親会社の時価総額

| 消費者金融を利用したことがある方へのアンケート | |

|---|---|

| 調査方法 | ランサーズを用いたインターネット調査 |

| 対象者 | 消費者金融を利用したことがある方 |

| 本調査の実施期間 | 2025年11月11日 〜 2025年11月18日 |

| 調査結果 | 消費者金融を利用したことがある方へのアンケート(PDF) |

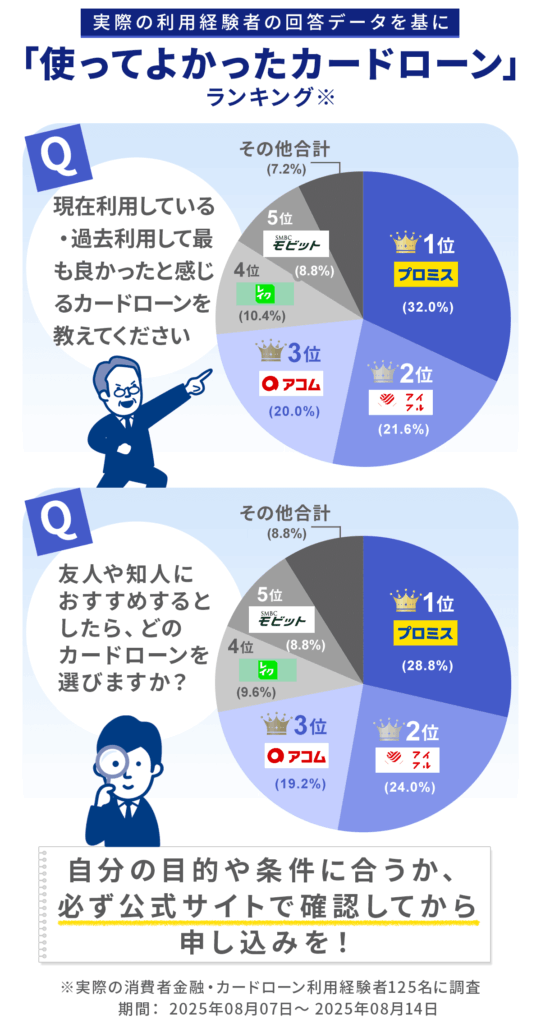

利用者アンケートでは「使ってよかった」「友人に勧めたい」いずれの質問でもプロミス・アイフル・アコムが上位3位に入り、特に支持が高い結果となりました。

続いてレイクやSMBCモビットも一定の評価を集めており、大手消費者金融が総合的に安心感と満足度で選ばれていることが分かります。

| Q. 現在利用している・過去利用して最も良かったと感じるカードローンを教えてください | ||

|---|---|---|

| 順位 | カードローン名 | 満足度 |

| 1位 | プロミス | 32.0% |

| 2位 | アイフル | 21.6% |

| 3位 | アコム | 20.0% |

| 4位 | レイク | 10.4% |

| 5位 | SMBCモビット | 8.8% |

| – | その他合計 | 7.2% |

消費者金融全24社を網羅的に紹介しつつも、実際の利用体験に基づく生の声は信頼性を担保した形で厳選し、読者が客観的かつ具体的に比較できる記事構成を意識しています。

ぜひこの先の各項目をご覧いただき、ご自身に合った消費者金融選びの参考にしてください。

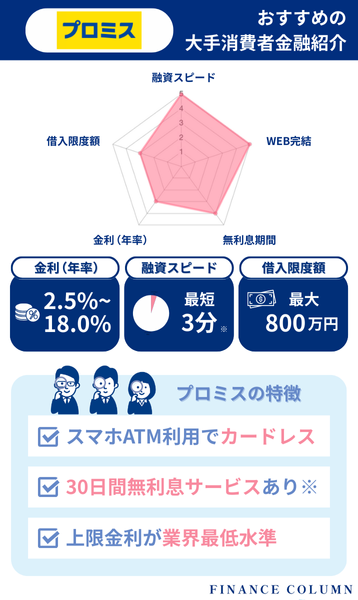

最短3分※融資で業界最速

プロミスは、申込から融資まで最短3分※で完了する業界最速のスピードが特長です。無利息期間は借入翌日から30日間※2適用されるため、契約直後に借りなくても無駄がなく利用できます。さらに大手消費者金融で唯一、上限金利18.0%と低水準に設定されており、利息を抑えたい方に最適です。スピードと金利の両面でメリットを得られるおすすめの消費者金融です。

| 金利(年率) | 2.5%〜18.0% | 申込対象年齢 | 18歳~74歳 |

|---|---|---|---|

| 借入限度額 | 1万円〜800万円 | 融資までの時間 | 最短3分※ |

| 申込受付時間 | 24時間 | 在籍確認 | 原則電話連絡なし |

| 口コミ調査1 | 口コミ調査2 | 口コミ調査3 |

|---|---|---|

| やはりCMでも頻繁に流れているだけあってあらゆる面で非常に便利です。 特に良かったのは借り入れの早さで、もっと時間の掛かるイメージがあったので「こんなにも早いの!?」と驚いた記憶があります。 | プロミスしか利用した事がありませんので、他はどうかわかりませんが、審査に関してとても早く1、2時間ぐらいだったと思います。とても早くて助かりました。 | とにかく初動が早かった。審査も早ければ、内容も簡潔で丁寧。即金が欲しいタイミングで煩雑な手続きを後回しにしてくれたのがありがたかった |

※ お申込み時間や審査によりご希望に添えない場合がございます。

消費者金融おすすめランキング【2026年最新版】人気11社を特徴で比較!

2026年最新版の大手消費者金融おすすめランキングをもとに、人気の11社を厳選して比較しました。

| 消費者金融 | 審査通過率 融資スピード | 無利息期間 | 金利 (年率) | 最低借入額 | 借入限度額 | 申込受付時間 | 申込対象年齢 | WEB完結 |

|---|---|---|---|---|---|---|---|---|

アコム 詳細はこちら | 最短20分※ 39.3% ※1 ★★★★ | 初回契約日の翌日から最大30日間※ 詳細はこちら | 2.4%~17.9%※ | 1万円 | 800万円 | 24時間 | 20歳~72歳 | 可能 |

プロミス 公式サイト | 最短3分※1 36.2% ※3 ★★★★★ | 初回借入の翌日から 最大30日間 詳細はこちら | 2.5%~18.0% | 1万円 | 800万円 | 24時間 | 18歳~74歳※ | 可能 |

レイク 公式サイト | 非公開 最短15分※2 ★★★★ | はじめての利用で Web契約なら 最大365日間 詳細はこちら | 4.5%~18.0%※1 | 1万円 | 500万円 | 24時間 | 満20歳~70歳 | 可能 |

SMBCモビット 公式サイト | 非公開 最短15分※2 | なし 詳細はこちら | 3.0%~18.0% | 1万円 | 800万円 | 24時間 | 満20歳~70歳 | 可能 |

アイフル 公式サイト | 最短18分※1 35.9% ※2 ★★★★★ | 初回契約日の翌日から最大30日間 詳細はこちら | ※3.0%~18.0% | 1万円 | 800万円 | 24時間 | 満20歳~69歳 | 可能 |

| dスマホローン 公式サイト | 非公開 最短即日※ | 初回契約日の翌日から最大30日間 詳細はこちら | 3.9%~17.9%※ | 1万円 | 300万円 | 24時間 | 満20歳~68歳 | 可能 |

| ファミペイローン 公式サイト | 非公開 最短即日※ | 初回契約日の翌日から最大60日間 詳細はこちら | 0.8%~18.0% | 1,000円 | 300万円 | 24時間 | 満20歳~70歳 | 可能 |

| VIPローンカード 公式サイト | 非公開 最短60分※ | なし 詳細はこちら | 1.5%~17.8% | 50万円 | 800万円 | 24時間 | 満20歳~69歳 | 可能 |

| LINEポケット マネー 公式サイト | 非公開 最短当日 | 初回契約日の翌日から最大30日間 詳細はこちら | 3.0%~18.0% | 3万円 | 300万円※1 | 24時間 | 満20歳~66歳未満 | 可能(LINEアプリ内) |

| au PAY スマートローン 公式サイト | 非公開 最短30分※1 | なし 詳細はこちら | 2.9%~18.0% | 1万円 | 100万円 | 24時間 | 満20歳~70歳 | 可能 |

| メルペイ スマートマネー 公式サイト | 非公開 最短当日※2 詳細はこちら | なし | 3.0%~15.0% | 5,000円 | 50万円 | 24時間 | 満20歳~70歳 | 可能(メルカリアプリ内) |

注釈

※1 ※お申込時間や審査状況によりご希望にそえない場合があります。

※2 申込の曜日、時間帯によっては翌日以降の取扱いとなる場合があります。

金利の比較については、「消費者金融金利一覧」をご確認ください。

※1アコムマンスリーレポート2025年3月

※2 2024年3月時点

※3 プロミス月次データ 2024年6月

※4 申し込み時間や審査により希望に添えない場合がある

※無利息期間適用条件:アコムでのご契約がはじめてのお客さま

各消費者金融の審査スピードや金利、無利息期間の有無など、利用者にとって重要なポイントをわかりやすく整理しています。

初めて消費者金融を利用する方でも安心して利用できるよう、各社の特徴や強みを丁寧に解説しているので、「どこを選べばいいか迷っている」という方は、ぜひ参考にしてみてください。

当見出しで紹介する大手の消費者金融は下記資料※をもとに採点の後、ランキング形式で紹介しております。

※参考:消費者金融おすすめランキング 採点基準詳細資料|大手消費者金融5社・提携系ローン6社(2025年版)

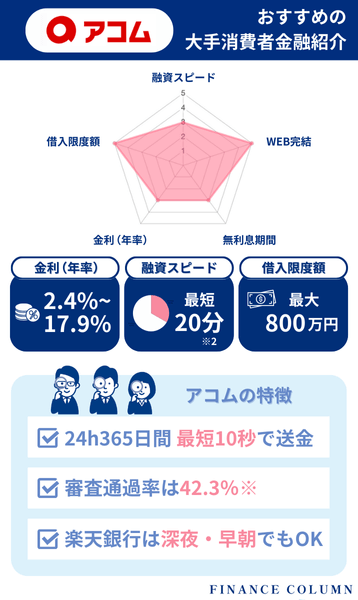

アコムは契約後24時間365日いつでも最短10秒で送金できる

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 2.4%~17.9%※ |

| 審査・融資時間 | 最短20分 ※2 |

| 借入限度額 | 1万円~800万円 |

- 審査通過率39.9%※と高めになっている

他社より高い審査通過率で借りやすい - 最短20分のスピード融資対応

申込から最短20分で即日融資が可能 - 楽天銀行なら24時間最短10秒振込

楽天銀行口座で深夜・早朝も迅速振込

アコムは「今すぐお金が必要」「夜間でも振込を受け取りたい」といったニーズに応える、高い利便性が特長の消費者金融です。

特に注目すべきは、契約後であれば24時間365日いつでも振込依頼ができ、最短10秒で送金が完了する点です。

楽天銀行の口座を持っていれば、深夜や早朝の申し込みでも即座に振込が受けられるため、時間を問わず対応できる柔軟さが際立ちます。

また、審査通過率は2026年2月時点で39.9%※と比較的高く、他社に比べて借りやすい消費者金融という安心感があります。

引用:マンスリーレポート|2025年4月~8月

申し込みから最短20分 ※2で即日融資が可能なため、急ぎの資金ニーズにもスピーディーに応えてくれるでしょう。

さらに、初めての方にもわかりやすい申込導線と親切なサポート体制も整っており、不安なく利用しやすい点も魅力です。

- 24時間365日、最短10秒で送金可能

- 楽天銀行なら深夜・早朝でも即対応

- 初めてでも安心の申込導線とサポート

送金スピード、審査通過率、即日対応力のバランスが良く、複数の資金ニーズに対応できるアコムは、はじめて消費者金融を利用する方におすすめです。

アコムの1次情報を調査!

| 口コミ調査1 | 口コミ調査2 | 口コミ調査3 |

|---|---|---|

| 初めて利用するので不安でしたが、申込みから1時間も経たずに入金でした。正直そこまでの迅速さは不要(私には)と思いましたが、ある程度の審査スピードの速さは必要ですし長所の一つだと思います | 在籍確認なし。アコムを利用しましたが、在籍確認はなしでした。ですので会社の人達にも気づかれることなく借りることが出来たので助かりました。 | 審査スピードです。午前中に初めての申し込みをwebから行いましたが、約10分で審査が終わりお昼前には入金確認という驚きの速さは評価できました。 |

| アコムの基本情報 | |

|---|---|

| 金利(年率) | 2.4%~17.9%※ |

| 借入限度額 | 1万円~800万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 20歳~72歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 30日間 ※1 |

| 融資までの時間 | 最短20分 ※2 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則電話連絡なし |

| ご返済期間・回数 | 最長9年7ヵ月、最大100回 |

| WEB完結 | 可能 |

| 公式サイト | アコム公式 |

アコム|お借入れ時の申込条件

※ 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

※1 初回契約日の翌日から30日間無利息。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※参考:アコムの審査に落ちる理由

アコムの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | アコム株式会社 |

|---|---|

| 郵便番号 | 105-7316 |

| 登録年月日 | 令和4年12月20日 |

| 本店等所在地 | 東京都港区東新橋一丁目9番1号 東京汐留ビルディング |

| 日本貸金業協会会員番号 | 第000002号 |

| 代表等電話番号 | 03-6865-0001 |

プロミスは無利息期間が借入翌日スタートで無駄なく使える

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 2.5%〜18.0% |

| 審査・融資時間 | 最短3分※3 |

| 借入限度額 | 1万円〜800万円 |

- 最短3分※3融資で業界最速

申込から融資まで最短3分※3で完了 - 無利息期間が借入日翌日から開始※2

契約後すぐ借りなくても30日間無駄なし - 上限金利18.0%で他社より低金利

大手消費者金融で唯一18.0%の低金利

プロミスは「無利息期間をフルに活用したい」「なるべく金利を抑えて借りたい」と考える方に適した消費者金融です。

一般的な無利息サービスは契約日からカウントが始まる場合が多いですが、プロミスでは借入の翌日から30日間※2が無利息対象となります。

プロミスは「初回お借入」の「翌日」が起算日です。初回契約日ではなく初回お借入の翌日から30日間無利息となります。

引用:プロミスの「30日間無利息サービス」について

契約後すぐに借りなくても、必要なタイミングまで待つことができるため、期間を無駄にせず使えるのが大きな特長です。

また、申し込みから融資まで最短3分※3というスピード感もプロミスならではの強みです。

上限金利は年18.0%と大手消費者金融の中では低い水準に設定されており、利息負担をできるだけ軽くしたい方にもおすすめできます。

- 無利息期間は「借入翌日から30日間」※2

- 申し込みから融資まで最短3分※3のスピード

- 上限金利18.0%と業界最低水準

- スピード・低金利・無利息のバランス◎

スピード、低金利、無利息期間の使いやすさという三拍子がそろったプロミスは、はじめての方でも安心して利用できるバランスの取れた選択肢です。

プロミスの1次情報を調査!

| 口コミ調査1 | 口コミ調査2 | 口コミ調査3 |

|---|---|---|

| プロミスしか利用した事がありませんので、他はどうかわかりませんが、審査に関してとても早く1、2時間ぐらいだったと思います。とても早くて助かりました。 | 審査スピードが速く、すぐにカードを発行していただきました。出張した際に、財布を置き忘れたことがあり、唯一このカードを持っていたので、とても助かった経験がございます。 | プロミスを利用して一番良かったと感じたのは、初回利用時の無利息期間があったことです。借入から30日間は利息がかからないというサービスで、給料日前にどうしても必要だったお金を安心して借りることができました。 |

プロミス|お借入れ時の申込条件

| プロミスの基本情報 | |

|---|---|

| 金利(年率) | 2.5%〜18.0% |

| 借入限度額 | 1万円〜800万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 18歳~74歳※1 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 初回利用翌日から30日間※2 |

| 融資までの時間 | 最短3分※3 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則電話連絡なし |

| ご返済期間・回数 | 最終借入後原則最長6年9ヶ月 1~80回 |

| WEB完結 | 可能 |

| 公式サイト | プロミス公式 |

※1 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。収入が年金のみの方はお申込いただけません。

※2 メールアドレスの登録とWeb明細利用の登録が必要です。

※3 お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | SMBCコンシューマーファイナンス株式会社 |

|---|---|

| 貸金業登録番号 | 関東財務局長(14) 第00615号 |

| 郵便番号 | 135-0061 |

| 登録年月日 | 令和5年1月20日 |

| 本店等所在地 | 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル |

| 日本貸金業協会会員番号 | 第000001号 |

| 代表等電話番号 | 03-6887-1515 |

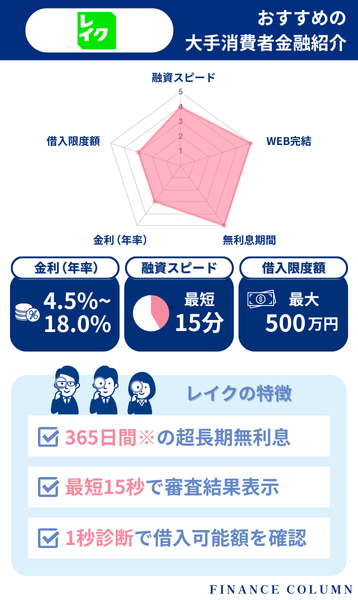

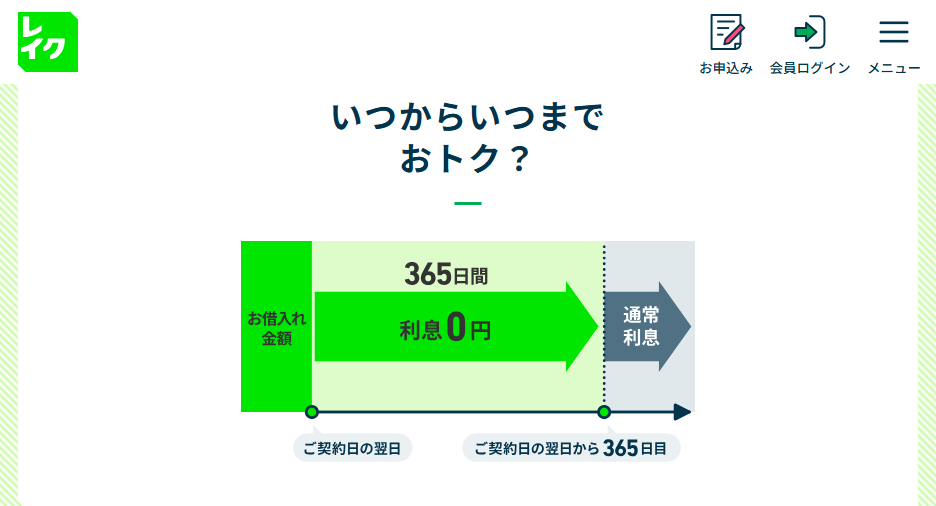

レイクは365日間の無利息サービスで長期利用に最適

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 4.5%〜18.0% ※1 |

| 審査・融資時間 | 最短15分 |

| 借入限度額 | 1万円~500万円 |

- 365日間の超長期無利息※

契約額50万円以上なら365日間無利息 - 最短15秒で審査結果表示

申込後最短15秒で画面に結果表示 - 1秒診断で借入可能額が事前確認

年齢・年収・他社借入で借入額診断

レイクは「できるだけ利息を抑えて借りたい」「借入期間が長くなるかもしれない」という方におすすめの消費者金融です。

契約額が50万円以上の場合に適用される365日間の無利息サービスがある点が一番の魅力に上げられます。

画像引用:レイク公式

1年間も利息が発生しないため、返済総額を大きく抑えることが可能です。

これほど長期間の無利息が用意されているのは業界でも珍しく、長期利用を検討している方には非常に魅力的な選択肢です。

さらに、申込後は最短15秒で審査結果表示されるため、待たされるストレスがなく、急ぎの資金調達が必要な場面でも安心です。

年齢・年収・他社借入状況をもとに借入可能額を簡単に確認できる「1秒診断」も利用可能で、計画的な利用を考える方にとって大きなメリットです。

- 契約額50万円以上で365日間の無利息※

- 最短15秒で審査結果が画面に表示

- 借入可能額をチェックできる「1秒診断」

- 長期利用に嬉しい経済メリット

長期無利息・スピード審査・事前診断と、利用者にとってうれしい機能がそろったレイクは、使い勝手のよさと経済的なメリットを両立させたい方にぴったりの消費者金融です。

※初めての契約

※Webで申込み・契約、契約額が50万円以上で契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

レイクの1次情報を調査!

| 口コミ調査1 | 口コミ調査2 | 口コミ調査3 |

|---|---|---|

| 無利息期間。大手なら30日間が一般的だが、金額に制限はあっても365日間無利息だと、焦らず返済することができた。 | 郵便物がない点においては同居家族がいる場合には大変助かりました、また通知やお知らせもメールやアプリ通知で受け取れるため、必要な情報をすぐ確認できました。紙での管理が不要なので紛失リスクも減り、大変良かったです。 | 全ての消費者金融を調べたわけではないが、審査に当たって手間暇が少ない、今勤務している一部上場の企業の在籍を重要視してくれて、すぐに審査が下りました。借入金は30万円でした。 |

レイク|お借入れ時の申込条件

| レイクの基本情報 | |

|---|---|

| 金利(年率) | 4.5%〜18.0% |

| 借入限度額 | 1万円~500万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~70歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 365日間・60日間※ |

| 融資までの時間 | 最短15分※ |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 電話による在籍確認無し ※在籍確認が必要な場合でも、お客さまの同意なく電話はかかってこない |

| ご返済期間・回数 | 最長10年、最大120回 |

| WEB完結 | 可能 |

| 公式サイト | レイク公式 |

※Web申込みの場合、最短15分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。お申込み時間や審査状況によりご希望にそえない場合があります。

■無利息期間について

365日間無利息

※初めてのご契約

※Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

※初めてのご契約

※Webお申込み、ご契約額が50万円未満の方

共通

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※他の無利息商品との併用は不可となります。

レイクの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 新生フィナンシャル株式会社 |

|---|---|

| 貸金業登録番号 | 関東財務局長(11) 第01024号 |

| 郵便番号 | 101-8603 |

| 登録年月日 | 令和6年11月22日 |

| 本店等所在地 | 東京都千代田区外神田三丁目12番8号 |

| 日本貸金業協会会員番号 | 第000003号 |

| 代表等電話番号 | 03-3525-9000 |

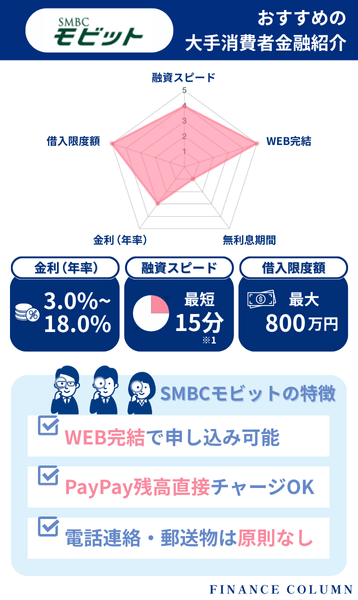

SMBCモビットはバレにくさと利便性を両立した安心設計

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 審査・融資時間 | 最短15分※1 |

| 借入限度額 | 1万円~800万円 |

- WEB完結で原則電話連絡・郵送物原則なし

職場や自宅バレをできるだけ回避可能 - PayPayマネーチャージサービス対応

消費者金融初のPayPay残高直接チャージ - Vポイントが貯まり返済にも利用可能

利息200円につき1ポイント還元

SMBCモビットは、消費者金融に対して「職場や家族に知られたくない」「普段使いしやすいサービスがいい」といった不安や要望を持つ方に適したカードローンです。

SMBCモビットでは、電話連絡や郵送物が原則発生しないため、原則電話による在籍確認で職場バレや自宅への郵送物を心配せずに手続きが進められます。

SMBCモビットでは、原則として電話による在籍確認はおこなっていません。(※1)そのため、勤務先への電話を避けたい方にもご検討いただけます。

(※1)お客様の状況により希望に添えない場合があります。

引用:カードローンの在籍確認とは|SMBCモビット

SMBCモビットのプライバシーに配慮された設計は、他社と比較しても強化されているポイントです。

- WEB完結申込で原則電話連絡なし

- 原則郵送物が発生しないため自宅バレ防止

- 他社よりもプライバシー設計が強化

また、利便性にも優れており、SMBCモビットは消費者金融として初めてPayPayマネーチャージサービスに対応しています。

チャージ操作もアプリで完結でき、スマホ一つで資金を使えるのは大きなメリットです。

さらに、三井住友カードとの連携により、利息200円ごとに1ポイントのVポイントが貯まり、返済にも使えるというお得な仕組みも整っています。

誰にも知られずに申し込みたい方、デジタル決済をよく使う方、少しでもお得に利用したい方にとって、SMBCモビットはバレにくさと利便性を両立した非常に実用的な消費者金融です。

SMBCモビットの1次情報を調査!

| 口コミ調査1 | 口コミ調査2 | 口コミ調査3 |

|---|---|---|

| SMBCモビットはSMBCグループのカードローンということもあり、金利上限が低く抑えられていました。中小消費者金融では20%を設定していたので、それらと比較してかなり低金利に感じられました。 | SMBCモビットスピード感、カード不要、等セブン銀行に行けばすべてすんでしまうのでかなり楽な感じがしました。ほかは審査までがかなり面倒だったりします。 | 大手金融機関のグループ企業であるので、安心感があり手続きも問題なくスムーズにおこなうことができたのではないかと思う。 |

SMBCモビット|お借入れ時の申込条件

| SMBCモビットの基本情報 | |

|---|---|

| 金利(年率) | 3.0%~18.0% |

| 借入限度額 | 1万円~800万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~74歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短15分※1 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | WEB完結申込の場合は 原則電話連絡なし |

| ご返済期間・回数 | 最長60回(5年)。 ただし、返済能力その他の事情にかんがみ、合理的な理由があるとSMBCモビットが認めた場合には、最長106回(8年10ヶ月) |

| WEB完結 | 可能 |

| 公式サイト | SMBCモビット公式 |

※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 審査を進めるにあたり確認が必要となる場合、事前にお客さまの同意を得たうえでご連絡いたします。

※3 収入が年金のみの方はお申込できません。

SMBCモビットの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 三井住友カード株式会社 (SMBCモビットブランド) |

|---|---|

| 貸金業登録番号 | 近畿財務局長(14) 第00209号 |

| 郵便番号 | 541-0042 |

| 登録年月日 | 令和5年3月30日 |

| 本店等所在地 | 大阪市中央区今橋4-5-15 |

| 登録番号 | 日本貸金業協会会員第001377号 |

| 代表等電話番号 | 0120-03-5000 |

| 重要事項※ | 2023年7月1日に株式会社SMBCモビットは三井住友カード株式会社に吸収合併されました。現在は三井住友カードのローンブランドとして「SMBCモビット」サービスを継続しています。 |

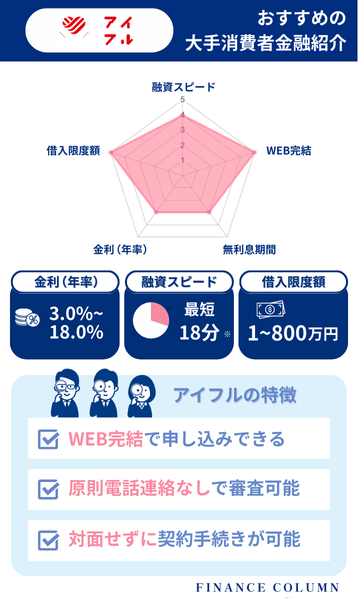

アイフルは周囲に知られにくく、最短18分で即日融資が可能※

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | ※3.0%~18.0% |

| 審査・融資時間 | 最短18分※ |

| 借入限度額 | 1万円〜800万円 |

- 最短18分で融資可能※

申し込みから最短18分で融資が可能※ - 無人契約機の設置

全国に設置された無人契約機により、対面せずに契約手続きが可能 - 最長14年6ヶ月・151回の長期返済

他社より圧倒的に長い返済期間設定

「急ぎでお金が必要だけど、知人や職場に知られたくない」という方には、アイフルの利用が最適です。

WEB申込から審査・契約・振込まで、すべてオンラインで完結でき、最短18分で即日融資※が可能で急な出費や急ぎの支払いにも対応できます。

キャッシングローンの場合、WEB申込なら最短18分で融資も可能です。

※お申込み時間や審査状況によりご希望にそえない場合があります。

引用:無人店舗でのお申込み方法 |【消費者金融のアイフル公式】

さらに、全国に設置された無人契約機を活用すれば、スタッフと対面することなく契約手続きが完了するため、プライバシーを守りながらスムーズに借入が可能です。

- WEB完結でスピーディーな手続き

- 無人契約機で対面不要

- 最長14年6ヶ月・151回の返済に対応

- 月々の返済負担を抑えやすい設計

「はじめての方でも安心して使える」「周囲に知られずスピーディに借りたい」「少額からゆっくり返済したい」といった多様なニーズに応える、バランスの取れたサービス設計が魅力の消費者金融です。

アイフルの1次情報を調査!

| 口コミ調査1 | 口コミ調査2 | 口コミ調査3 |

|---|---|---|

| 審査スピード。申し込んでから翌日には審査が終わった。他に利用したことがないので、比較が難しいですが、非常に早かったと思います。ウェブサイトの記載と違和感がないスピード。 | 事前に店に電話して、必要な書類等々を聞いていた、それを準備して、有人店舗で申込をしました。審査スピードが15分で速かった。 | 在籍確認 電話での在籍確認はありませんでした。もしも必要になった場合でも、同意なしでは行われないので、安心して申し込むことができました。 |

アイフル|お借入れ時の申込条件

| アイフルの基本情報 | |

|---|---|

| 金利(実質年率) | ※3.0%~18.0% |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~69歳 |

| 遅延損害金(実質年率) | 20.0% |

| 無利息期間サービス | 初めての方なら最大30日間 |

| 融資までの時間 | 最短18分※ |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則電話連絡なし |

| ご返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| WEB完結 | 可能 |

| 公式サイト | アイフル公式 |

アイフルの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | アイフル株式会社 |

|---|---|

| 貸金業登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |

dスマホローンはドコモユーザー向けの金利優遇が魅力

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 3.9%〜17.9%※ |

| 審査・融資時間 | 最短即日※ |

| 借入限度額 | 300万円 |

- ドコモユーザーなら最大3.0%の金利優遇

ドコモ回線契約やdカード利用で金利が大幅に安くなる - d払い残高に即時チャージで1,000円から借入

即時入金でスマホ決済にすぐ使える少額融資に対応 - 郵送物なしでプライバシー重視の設計

アプリ完結でカード発行なし、家族にもバレにくい

dスマホローンは、ドコモ回線を契約している方やdカードを利用している方に特におすすめのスマホ専用の消費者金融です。

なかでも注目されているのが、ドコモユーザー向けに提供される最大年3.0パーセントの金利優遇になります。

通信契約やクレジットカードの利用状況に応じて金利が下がるため、利息を大きく抑えることが可能です。

- ドコモユーザー限定の金利優遇

- d払い残高へ即時チャージ可能

- 郵送物なしで家族に知られにくい

さらに、1,000円からの少額融資に対応しており、d払いの残高へ即時チャージが可能です。

スマホ決済を日常的に利用している方なら、借入から支払いまでの流れをスムーズに完結でき、急な出費にもすぐに対応できます。

dスマホローンでは、申し込みからお借入れ・ご返済までスマホで完結し、面倒な郵送手続きが一切不要です。

引用:dスマホローン

加えて、申し込みから借入までアプリ上ですべて完結し、カードの郵送もなく、家族に知られる心配が少ない点も安心材料です。

dスマホローン|お借入れ時の申込条件

| dスマホローンの基本情報 | |

|---|---|

| 金利(年率) | 3.9%〜17.9%※ |

| 借入限度額 | 300万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~68歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 30日間※ |

| 融資までの時間 | 最短即日※ |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | あり |

| ご返済期間・回数 | 最長10年、最大120回 |

| WEB完結 | 可能 |

| 公式サイト | dスマホローン公式 |

※ 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。

※ はじめてのご契約で、dスマホローンご契約日時点のdポイントクラブの会員ランクに応じて、ご契約日から30日間の利息支払いを免除。

※ 年末年始を除く。17時までのお申込みに限ります。申込み状況等により、翌営業日以降の審査となる場合がございます。

dスマホローンの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社NTTドコモ (dスマホローン) |

|---|---|

| 貸金業登録番号 | 関東財務局長(6) 第01421号 |

| 郵便番号 | 100-6150 |

| 登録年月日 | 令和6年5月16日 |

| 本店等所在地 | 東京都千代田区永田町2丁目11番1号 山王パークタワー |

| 日本貸金業協会会員番号 | 第003506号 |

| 代表等電話番号 | 03-5156-1111 |

ファミペイローンは利息分がポイント還元されてお得

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 0.8%〜18.0% |

| 審査・融資時間 | 最短即日※ |

| 借入限度額 | 1,000円~300万円 |

- 最大60日間の実質無利息キャンペーン

契約日から60日以内の利息相当額を全額ポイント還元 - ファミリーマート店頭で1円単位の返済が可能

アプリから1円単位で追加返済でき利息を効果的に抑制 - ファミペイ残高チャージで即時利用開始

1,000円からチャージ可能で24時間365日すぐに買い物に使える

ファミペイローンは、短期間での利用を検討している方や、身近な店舗で手軽に消費者金融を利用したい方に向いています。

特に注目したいのが、契約から60日以内に発生する利息相当額が全額ポイント還元されるキャンペーンです。

実質的に無利息で利用可能なため、初めての消費者金融利用者や急な出費に備えたい方にとって心強い仕組みといえるでしょう。

- 60日間利息分を全額ポイント還元

- ファミリーマート店頭で1円単位返済が可能

- 1,000円からチャージして買い物に利用可能

返済の柔軟さも魅力の一つです。ファミリーマートの店頭で1円単位から返済が可能で、アプリから追加返済も手軽に行えます。

ファミペイローンは、24時間いつでもスマホアプリから申し込み・借入が可能で、手軽に利用できる点がメリットです。

引用:ファミペイローン

そのため、利息負担を抑える工夫がしやすくなっており、ローンの使い方も非常にシンプルです。

ファミペイ残高に1,000円からチャージすれば、24時間365日いつでも買い物に活用できます。

ファミペイローン|お借入れ時の申込条件

| ファミペイローンの基本情報 | |

|---|---|

| 金利(年率) | 0.8%〜18.0% |

| 借入限度額 | 1,000円~300万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~70歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 60日間※ |

| 融資までの時間 | 最短即日※ |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | あり |

| ご返済期間・回数 | 最長10年、最大120回 |

| WEB完結 | 可能 |

| 公式サイト | ファミペイローン公式 |

※ ご契約日を含む60日以内にお借入れし、ご返済いただいた際の利息相当額を期間限定ファミマポイントで還元。

※ 17時以降のお申込みは翌営業日以降の回答となります。お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

※ ファミペイ残高へのチャージは1,000円から、銀行振込は5,000円からとなります。

ファミペイローンの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社ファミマデジタルワン |

|---|---|

| 貸金業登録番号 | 関東財務局長(1) 第01525号 |

| 郵便番号 | 108-0023 |

| 登録年月日 | 令和6年11月12日 |

| 本店等所在地 | 東京都港区芝浦3-1-21 msb Tamachi 田町ステーションタワーS |

| 日本貸金業協会会員番号 | 第006200号 |

| 代表等電話番号 | 03-6436-7790 |

VIPローンカードはアプリ型とカード型から選べて柔軟に使える

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 1.5%〜17.8% |

| 審査・融資時間 | 最短60分※ |

| 借入限度額 | 50万円~800万円 |

- コース別で限度額に応じた低金利適用

100万円コースなら最大14.5%と他社より低金利で利用可能 - アプリ型とカード型を自由に選択可能

ライフスタイルに合わせてカードレスまたはカード発行を選択 - セブン銀行・ローソン銀行でスマホATM対応

カードなしでもコンビニATMから24時間借入・返済が可能

VIPローンカードは、自分のライフスタイルに合わせて柔軟に使いたい方に適した消費者金融です。

特徴的なのは、アプリ型とカード型のいずれかを自由に選べる点で、カードレスでスマートに管理したい方にも、従来のカード形式を好む方にも対応しています。

また、利用金額に応じて金利が変動する仕組みを採用しており、100万円コースでは最大14.5%と比較的低い金利で借り入れ可能です。

ご利用可能枠(限度枠)の範囲内で、何度でも、必要な時に必要なだけ借りることができる大変便利なローンです。

お申し込み時に「アプリ型(カードレス)」か「カード発行型」をお選びいただけます引用:VIPローンカード

消費者金融の高額利用を想定している方にとっては、無理なく計画的に返済しやすい設定といえるでしょう。

- アプリ型・カード型の2タイプから選択可能

- 100万円コースで最大14.5%の低金利

- スマホATM対応で24時間借入・返済が可能

さらに、セブン銀行やローソン銀行のスマホATMに対応しており、カードが手元になくても24時間いつでも借入や返済ができます。

デジタルとリアルの両方を活かせるVIPローンカードは、使い勝手の柔軟さを重視する方にぴったりの選択肢です。

VIPローンカード|お借入れ時の申込条件

| VIPローンカードの基本情報 | |

|---|---|

| 金利(年率) | 1.5%〜17.8% |

| 借入限度額 | 50万円~800万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~69歳 |

| 遅延損害金(年率) | 19.9% |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短60分※ |

| 担保・連帯保証人 | 原則不要 |

| 勤務先への電話連絡 (在籍確認) | あり |

| ご返済期間・回数 | 最長12年3ヵ月、最大147回 |

| WEB完結 | 可能 |

| 公式サイト | VIPローンカード公式 |

※ お申し込みの曜日、時間帯によっては翌日以降となる場合があります。

※ お申し込み時に50万円から800万円の間で弊社が設定するご契約枠からご希望契約枠(コース)をご選択いただきますが、審査結果によっては50万円を下回る契約額となる場合があります。

※ アプリ型(カードレス)とカード発行型から選択可能です。

VIPローンカードの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社ドコモ・ファイナンス |

|---|---|

| 貸金業登録番号 | 関東財務局長(14) 第00170号 |

| 郵便番号 | 107-0052 |

| 登録年月日 | 令和5年3月12日 |

| 本店等所在地 | 東京都港区赤坂1-8-1 赤坂インターシティAIR |

| 日本貸金業協会会員番号 | 第003540号 |

| 代表等電話番号 | 03-4335-8660 |

LINEポケットマネーはスマホ完結型で借りやすい

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 3.0%〜18.0% |

| 審査・融資時間 | 最短当日 ※お申込の時間帯により、ご希望に添えない場合があります。 |

| 借入限度額 | 3万円〜300万円※1 |

- LINEスコアに基づく個別金利設定

LINE関連サービス利用実績で金利が下がる可能性も - 最大30日間利息0円※2

他社より長期間の利息キャッシュバック特典を実施中 - LINEアプリで全手続き完結の利便性

申込から借入・返済まですべてLINE上で24時間対応

※メンテナンス等の時間帯を除きます。

LINEポケットマネーは、スマートフォンだけで手続きが完了する手軽さから、忙しい日常の中でもスムーズに資金調達したい方に向いています。

申し込みから借入、返済までをすべてLINEアプリ内で完結できるため、アプリ操作に慣れたユーザーにとって非常に使いやすい消費者金融です。

LINEポケットマネーは、いつでも、必要なときに、必要な分だけ借り入れができ、それらが「LINE」上で完結するローンサービスです。

引用:LINEポケットマネー

24時間いつでも利用可能な点も、時間を選ばず対応したい方には大きな魅力といえるでしょう。

- 手続きがLINEアプリ内で完結

- 最大30日間利息0円キャンペーン※2

- LINEスコアに応じた独自の審査基準

また、契約から30日間の無利息キャンペーンを実施しており、短期での利用にぴったりの消費者金融です。

さらに、金利設定にはLINEスコアが活用されており、普段からLINE関連サービスを利用している方であれば、金利が下がる可能性があります。

LINEポケットマネー|お借入れ時の申込条件

| LINEポケットマネーの基本情報 | |

|---|---|

| 金利(年率) | 3.0%〜18.0% |

| 借入限度額 | 3万円〜300万円※1 |

| 申込受付時間 | 24時間※3 |

| 申込対象年齢 | 満20歳~66歳未満 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 新規契約日から30日間※2 |

| 融資までの時間 | 最短当日※4 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 場合によって実施 |

| ご返済期間・回数 | 記載なし |

| WEB完結 | 可能(LINEアプリ内) |

| 公式サイト | LINEポケットマネー公式 |

※1 申込時の限度額は最高50万円まで。

※2 一部プランを除く。諸条件あり

※ 保証会社:アコム株式会社

※3メンテナンス等の時間帯を除きます。

※4お申込の時間帯により、ご希望に添えない場合があります。

LINEポケットマネーの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | LINE Credit株式会社 |

|---|---|

| 貸金業登録番号 | 東京都知事(3) 第31721号 |

| 郵便番号 | 141-0033 |

| 登録年月日 | 平成30年5月1日 |

| 本店等所在地 | 東京都品川区西品川1-1-1住友不動産大崎ガーデンタワー21.22F |

| 日本貸金業協会会員番号 | 第006067号 |

| 代表等電話番号 | 03-6670-3941 |

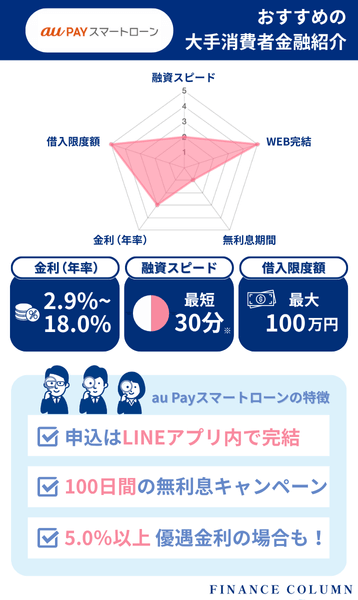

au PAY スマートローンはポイントも貯まりauユーザーに最適

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 2.9%〜18.0% |

| 審査・融資時間 | 最短30分※1 |

| 借入限度額 | 1万円〜100万円 |

- au PAY残高チャージで直接利用可能

200円利用につき1Pontaポイント貯まるのでコスパ良し - セブン銀行スマホATMでカードレス利用

カード不要でスマホだけで現金引き出し可能 - 最短30分の審査で即日融資対応

申込から借入まで全てスマホで完結

au PAY スマートローンは、auユーザーや日常的にau PAYを活用している方に特に向いているスマホ完結型のローンサービスです。

申込から審査、借入までスマートフォンだけで完結可能で、審査は最短30分、即日で資金を受け取れるスピード感も魅力です。

使い勝手の面では、au PAY残高に直接チャージでき、買い物にすぐ反映できる利便性があります。

- 最短30分のスピード審査&即日融資

- au PAY残高にチャージできる

- Pontaポイントが200円ごとに1ポイント貯まる

- セブン銀行スマホATMに対応

200円ごとに1ポイントのPontaポイントが貯まる仕組みになっており、単に借りるだけでなく、日常の支払いの中でポイント還元も期待できます。

au PAY スマートローンはau IDをお持ちのお客様のための便利なカードレスローンサービスです。お申込みはスマートフォン・パソコンでかんたんWEB完結!24時間お申込み可能。

また、セブン銀行のスマホATMにも対応しており、カードを持たずに現金を引き出せる柔軟性もある消費者金融です。

利便性・スピード・お得さの三拍子がそろったau PAY スマートローンは、auユーザーに最適な消費者金融といえるでしょう。

au PAY スマートローン|お借入れ時の申込条件

| au PAY スマートローンの基本情報 | |

|---|---|

| 金利(年率) | 2.9%〜18.0% |

| 借入限度額 | 1万円〜100万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~70歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短30分※1 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 電話による在籍確認を 行う場合がある |

| ご返済期間・回数 | 記載なし |

| WEB完結 | 可能 |

| 公式サイト | au PAY スマートローン公式 |

※1 お申し込みの時間帯や審査状況によっては、翌日以降のご連絡となる場合がございます。

※ au PAY 残高へのチャージは1万円から、銀行振込は1万円からとなります。

※ セブン銀行スマホATMでの借入は現在停止中です。

au PAY スマートローンの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | auフィナンシャルサービス株式会社 |

|---|---|

| 貸金業登録番号 | 関東財務局長(4) 第01503号 |

| 郵便番号 | 105-0003 |

| 登録年月日 | 令和5年6月11日 |

| 本店等所在地 | 東京都港区西新橋2丁目3番1号 |

| 日本貸金業協会会員番号 | 第005845号 |

| 代表等電話番号 | 03-6328-1902 |

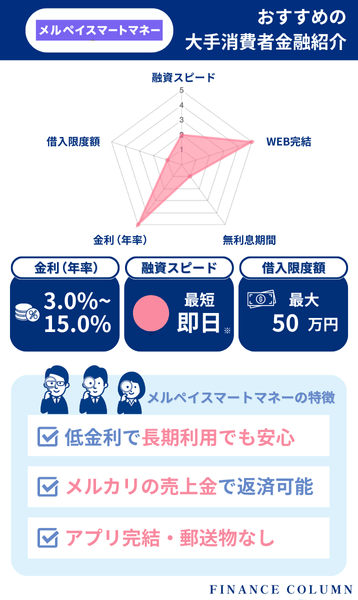

メルペイスマートマネーはメルカリの実績次第で低金利が適用される

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 3.0%〜15.0% |

| 審査・融資時間 | 最短当日※2 |

| 借入限度額 | 5,000円〜50万円 |

- 上限金利15.0%で他社より低金利

一般的な18.0%より3%も低く返済負担軽減 - メルカリ売上金・ポイントで返済可能

売上金や無償ポイントを返済に充てられる - 郵送物・電話連絡なしで家族にバレない

メルカリアプリ内で全手続きが完結

メルペイスマートマネーは、日常的にメルカリを利用している方や、売上金を有効活用したいユーザーにぴったりな消費者金融です。

取引履歴などの利用実績に応じて与信が判断され、最大15.0%の低金利が適用される可能性があります。

一般的な18.0%と比べて金利負担が抑えられるため、長期利用にも安心です。

- メルカリの利用実績で金利が決まる

- 売上金やポイントで返済可能

- アプリ完結・郵送物なしで安心

返済方法も柔軟で、メルカリの売上金やポイントをそのまま返済に使えるのが特長です。

さらに、手続きはすべてアプリ内で完結し、郵送物や電話連絡も一切ないため、家族に知られる心配もありません。

メルペイスマートマネーは、メルカリアプリでお金を借りることができるサービスです。

引用:メルペイスマートマネー

アプリだけで管理可能なこの仕組みは、メルカリユーザーにとって非常に馴染みやすく、お得に使いたい方に最適な消費者金融です。

メルペイスマートマネー|お借入れ時の申込条件

| メルペイスマートマネーの基本情報 | |

|---|---|

| 金利(年率) | 3.0%〜15.0% |

| 借入限度額 | 5,000円〜50万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~70歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 初回借入月の月末まで※1 |

| 融資までの時間 | 最短当日※2 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 記載なし |

| ご返済期間・回数 | 2ヶ月〜60ヶ月(5年)※3 |

| WEB完結 | 可能(メルカリアプリ内) |

| 公式サイト | メルペイスマートマネー公式 |

※1 初回借入月の月末まで(最大1ヶ月)無利息。

※2 出金まで1~2日。メルペイ残高としては24時間可能(銀行口座に振替は申請から1~2日)。

※3 借入額が30万円以内の場合:2ヶ月~36ヶ月(3年)、30万円超の場合:2ヶ月~60ヶ月(5年)。

※ 証書貸付方式のため、限度額変更時は新規審査が必要。

※ メルカリの売上金やポイントで返済可能。

メルペイスマートマネーの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社メルペイ |

|---|---|

| 貸金業登録番号 | 東京都知事(2) 第31825号 |

| 郵便番号 | 106-6125 |

| 登録年月日 | 令和2年10月30日 |

| 本店等所在地 | 東京都港区六本木6-10-1六本木ヒルズ森タワー25F |

| 日本貸金業協会会員番号 | 第006151号 |

| 代表等電話番号 | 03-4405-3023 |

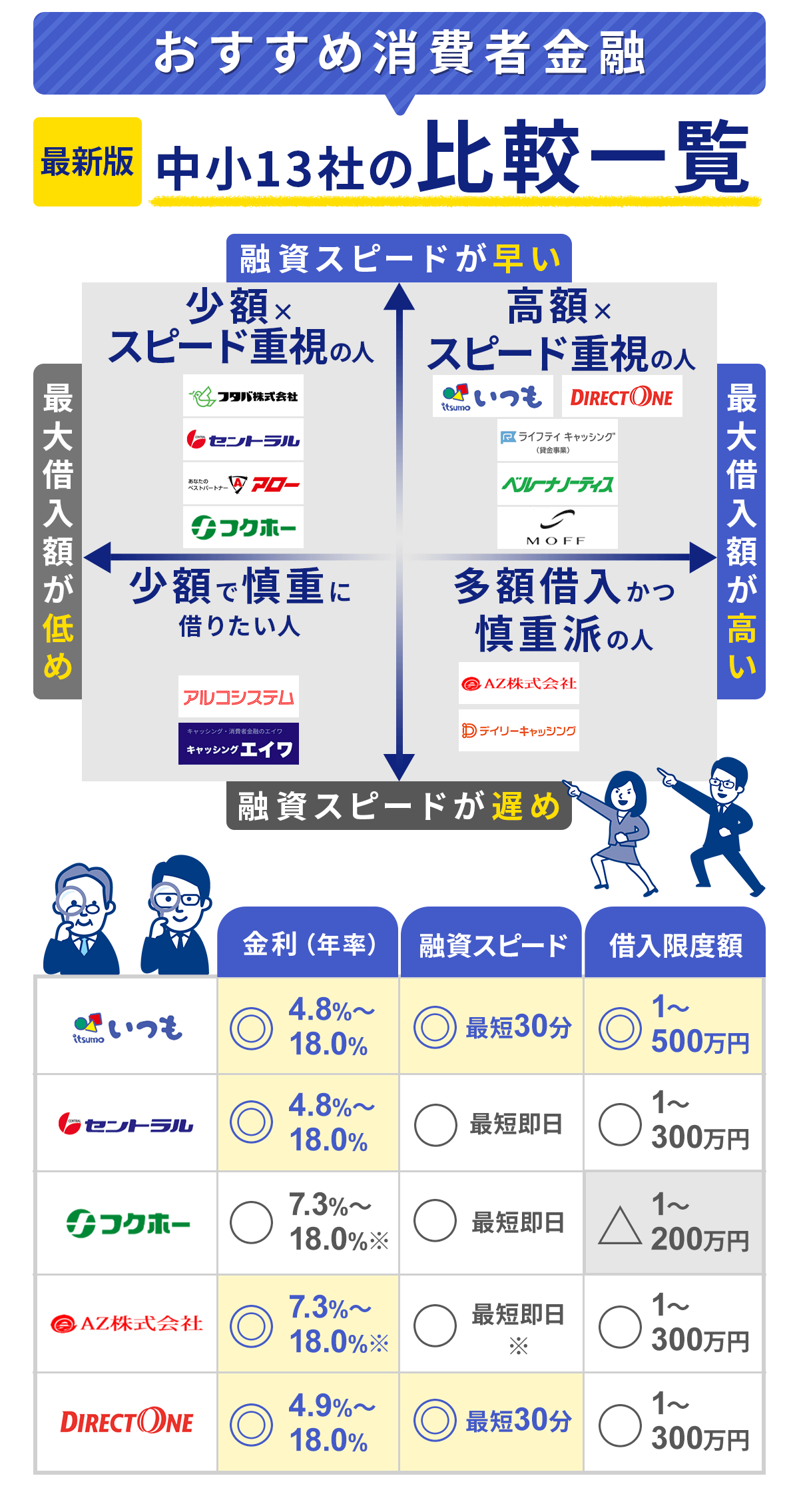

大手よりも審査に通りやすい!中小消費者金融おすすめランキング【2026年版】

ここでは、2026年版として信頼性の高い中小消費者金融を厳選し、おすすめランキング形式で紹介します。

大手の審査に落ちた経験がある方や、パート・アルバイト・個人事業主の方でも申し込みやすいのが中小消費者金融の魅力です。

| 消費者金融 | 金利(年率) | 融資までの時間 | 借入限度額 | 申込受付時間 | 申込対象年齢 | WEB完結 |

|---|---|---|---|---|---|---|

| いつも 公式サイト 詳細はこちら | 4.8%〜18.0% | 最短30分 | 1万円〜500万円 | 24時間 | 満20歳~65歳 | 可能 |

| セントラル 公式サイト 詳細はこちら | 4.8%〜18.0% | 最短即日 | 1万円~300万円 | 24時間 | 満20歳~69歳 | 可能 |

| フクホー 公式サイト 詳細はこちら | 7.30%〜18.0% | 最短即日 | 200万円 | 24時間 | 満20歳~65歳 | 可能 (セブンイレブン契約書受取必要) |

| AZ株式会社 公式サイト 詳細はこちら | 7.0%〜18.0% | 最短即日(来店の場合) | 300万円 | 24時間 | 満20歳~69歳 | 可能 |

| ダイレクトワン 公式サイト 詳細はこちら | 4.9%〜18.0% | 最短30分 | 300万円 | 24時間(Web) | 満20歳~69歳 | 可能 |

| ベルーナノーティス 公式サイト 詳細はこちら | 4.5%〜18.0% | 最短24時間 | 300万円 | 24時間 | 満20歳~80歳 | 可能 |

| 消費者金融アロー 公式サイト 詳細はこちら | 15.00%〜19.94% | 最短即日 | 200万円 | 24時間 | 満25歳~65歳 | 可能 |

| デイリー キャッシング 公式サイト 詳細はこちら | 5.2%〜14.5% | 記載なし | 200万円~5,000万円 | 9:00~18:00(営業時間) | 記載なし | オンライン完結可能 |

| フタバ 公式サイト 詳細はこちら | 14.959%~19.945% | 最短即日(平日16時までの審査完了) | 1万円~50万円 | 24時間(審査は平日のみ) | 満20歳~73歳 | 不可(郵送物あり) |

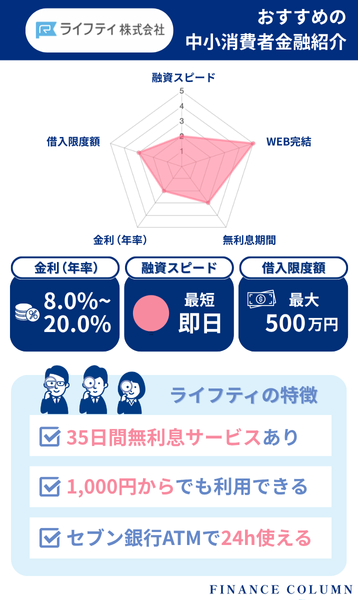

| ライフティ 公式サイト 詳細はこちら | 8.0%〜20.0% | 最短即日 | 1,000円〜500万円 | 24時間 | 満20歳~69歳 | 可能 |

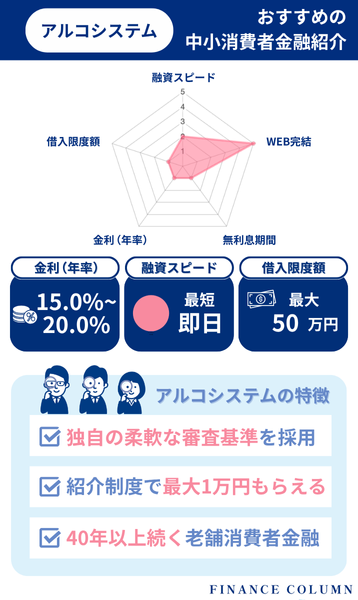

| アルコシステム 公式サイト 詳細はこちら | 15.0%〜20.0% | 最短即日 | 50万円まで | 24時間 | 満20歳以上 | 可能 |

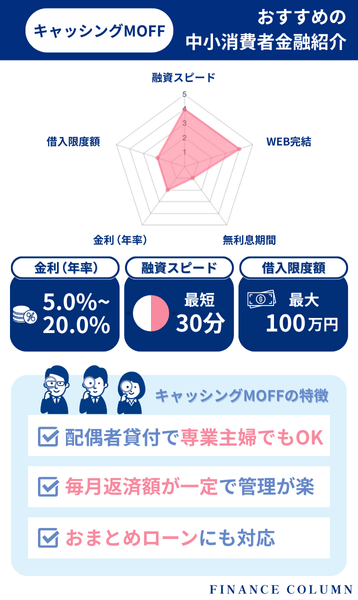

| キャッシングMOFF 公式サイト 詳細はこちら | 5.0%〜20.0% | 最短30分 | 100万円 | 24時間 | 記載なし | インターネット申込可能 |

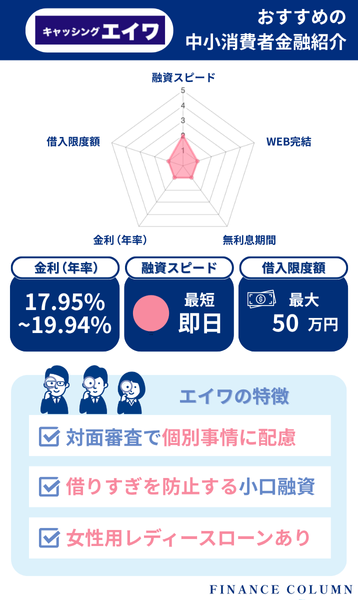

| エイワ 公式サイト 詳細はこちら | 17.9507%〜19.9436% | 最短即日(対面審査当日) | 1万円〜50万円 | 24時間(インターネット) | 満20歳~79歳 | 不可(対面審査必須) |

査基準が柔軟で、相談しながら借入条件を決められる場合も多く、特に審査面で不安がある方におすすめです。

自分に合った対応で、安心して利用できる消費者金融サービスを探している方は、ぜひ参考にしてください。

当見出しで紹介する中小企業の消費者金融は下記資料※をもとに採点の後、ランキング形式で紹介しております。

※参考:消費者金融おすすめランキング 採点基準詳細資料|中小の消費者金融13社(2025年版)

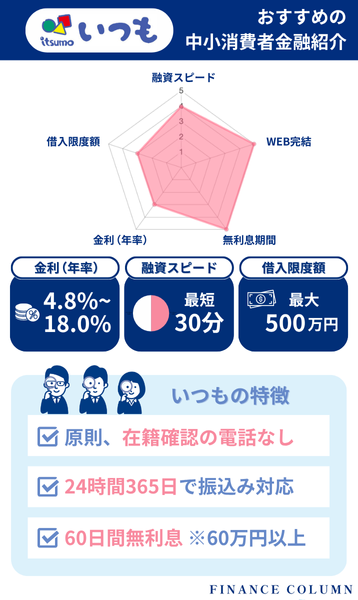

いつもは無利息60日&ブラック対応で幅広いニーズに応える

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 4.8%〜18.0% |

| 審査・融資時間 | 最短30分 |

| 借入限度額 | 1万円〜500万円 |

- 原則在籍確認の電話なし

職場バレを気にせず即日融資を受けられる - 24時間365日お振込み対応

土日祝日や深夜早朝でも必要な時にすぐ借入可能 - 60万円以上で60日間無利息

契約額が高いほどお得な無利息期間で利息負担軽減

「いつも(itsumo)」は、職場に電話連絡が来ることを避けたい方や、今すぐお金が必要な方に適した即日対応型の消費者金融です。

在籍確認の電話が原則なしで、申し込みから借入までをスムーズに進めることができます。

そのため、職場バレを避けたいと考える方にとって心強い選択肢といえるでしょう。

- 在籍確認の電話原則なし

- 24時間365日振込可能

- 60万円以上で60日間無利息

- 中小企業ならではの柔軟審査

また、24時間365日振込対応している点も大きな魅力で、土日・深夜の急な出費にも対応できます。

いつもでは、スマートフォンひとつで申し込みから借入れまで完結でき、来店不要・郵送物なしで利用できる点がメリットです。

引用:消費者金融 いつも

さらに、契約金額が60万円以上の場合は、60日間の無利息期間が適用される特典もあります。

中小企業の消費者金融ならではの審査の柔軟性やプライバシーへの配慮を重視する方にとって、「いつも(itsumo)」は非常にバランスの取れた選択肢です。

いつも|お借入れ時の申込条件

| いつも(itsumo)の基本情報 | |

|---|---|

| 金利(年率) | 4.8%〜18.0% |

| 借入限度額 | 1万円〜500万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~65歳 |

| 遅延損害金(年率) | 記載なし |

| 無利息期間サービス | 60日間※1 |

| 融資までの時間 | 最短30分 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則在籍確認の電話なし※2 |

| ご返済期間・回数 | 最長5年:60回 |

| WEB完結 | 可能 |

| 公式サイト | いつも公式 |

※1 契約額60万円以上の場合のみ。60万円未満でも一定条件で30日間無利息期間あり。

※2 要望に応じて柔軟に対応。在籍確認が必要な場合もお客様の要望を伺って実施。

※ カードレス、郵送物なし。

※ PayPay銀行口座登録でワンストップPayPayチャージ可能。

※ 全国対応の中小消費者金融。

いつもの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社 K・ライズホールディングス |

|---|---|

| 貸金業登録番号 | 高知県知事(4) 第01519号 |

| 郵便番号 | 780-0072 |

| 登録年月日 | 令和5年4月26日 |

| 本店等所在地 | 高知県高知市杉井流5-18 |

| 日本貸金業協会会員番号 | 第005847号 |

| 代表等電話番号 | 088-880-0777 |

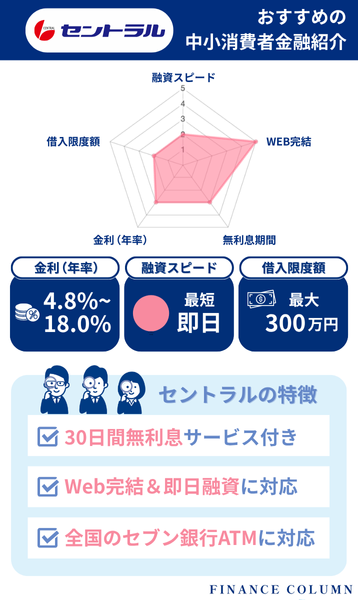

セントラルはWeb完結・即日融資で使い勝手も大手級

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 4.8%〜18.0% ※1 |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 1万円~300万円 |

- セブン銀行ATM対応で利便性抜群

全国のセブンイレブンで24時間いつでも借入・返済可能 - 30日間無利息サービス付き

中小消費者金融では珍しい無利息期間で初回利用時の負担軽減 - 女性専用マイレディス完備

女性スタッフ対応の専用サービスで安心して相談・利用可能

セントラルは、大手並みの利便性を備えながら、柔軟で利用者目線のサービスを展開する中小消費者金融です。

Web完結&即日融資に対応しており、申し込みから借入までをスピーディーに進められます。

セントラルは、スマホで申し込みから融資まで完結し、来店不要で利用できるカードローンです。

急ぎで資金を必要とする方はもちろん、仕事や育児で日中に動けない方にも使いやすい体制が整っています。

- Web完結で申し込み可能

- 全国のセブン銀行ATMに対応

- 初回30日間無利息サービス

- 女性専用「マイレディス」も用意

また、セブン銀行ATMとの連携により、全国のセブンイレブンで24時間いつでも借入・返済が可能です。

コンビニで手軽に資金を管理できるので、ライフスタイルに合わせた柔軟な使い方がしやすくなっています。

さらに、初回利用者には30日間の無利息サービスが適用され、返済負担も抑えられます。

加えて、女性専用の「マイレディス」では、女性スタッフによる対応が受けられ、プライバシーや相談のしやすさにも配慮されています。

セントラル|お借入れ時の申込条件

| セントラルの基本情報 | |

|---|---|

| 金利(年率) | 4.8%〜18.0% ※1 |

| 借入限度額 | 1万円~300万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~69歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 30日間 |

| 融資までの時間 | 最短即日 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則として実施 (非通知・個人名で連絡) |

| ご返済期間・回数 | 最長4年0ヵ月・最大47回※2 |

| WEB完結 | 可能 |

| 公式サイト | セントラル公式 |

※1 1万円~100万円未満:4.8%~18.0%、100万円~300万円:4.8%~15.0%

※2 融資限度額により異なる(1万円~30万円:最長3年、30万円超~300万円:最長4年)

セントラルの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社セントラル |

|---|---|

| 貸金業登録番号 | 四国財務局長(8) 第00083号 |

| 郵便番号 | 790-0013 |

| 登録年月日 | 令和5年3月30日 |

| 本店等所在地 | 愛媛県松山市河原町9-2 |

| 日本貸金業協会会員番号 | 第001473号 |

| 代表等電話番号 | 089-941-3838 |

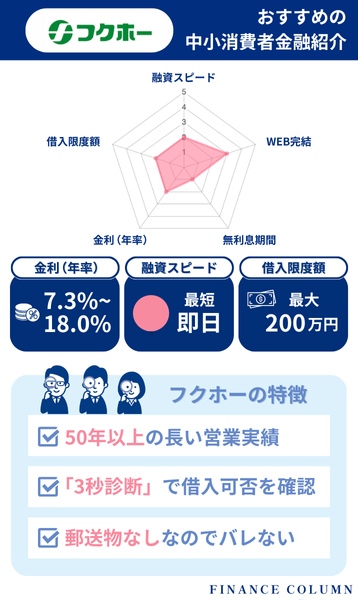

フクホーは郵送物なし&50年超の実績で安定したサービス

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 7.30%〜18.0% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 200万円 |

- 50年以上の実績で安心の老舗

長い営業歴による確かな信頼性と安定したサービス提供 - セブンイレブンで契約書受取可能

自宅郵送を避けて家族にバレずに契約手続きが完了 - 3秒でお借入診断可能

年齢・年収・他社借入入力だけで即座に借入可能性を判定

フクホーは、安心して借入したいと考える方に適した老舗の消費者金融です。

50年以上の長い営業実績を持ち、堅実な運営体制と利用者本位のサービスで、初めてのローン利用者にも安心感があります。

中小規模でありながら、実績と信頼性を兼ね備えた安定感のある金融サービスです。

- 50年以上の実績がある老舗業者

- セブンイレブンで契約書類を受け取れる

- 「3秒診断」で借入可否がすぐ分かる

- 郵送物なしでプライバシーも安心

特徴的なのは、契約書類をセブンイレブンで受け取れる点です。

郵送物が発生しないため、家族に借入を知られたくない方にも配慮された設計となっています。

フクホーは24時間いつでも申し込み可能で、スマホやパソコンからチャットで相談や申し込みができる利便性がメリットです。

さらに、申し込み前に借入可能性を判定できる「3秒診断」では、年齢・年収・他社借入額を入力するだけで簡単に確認できます。

こうした細やかな配慮と実績ある運営体制が揃ったフクホーは、信頼性とプライバシーを重視する方に最適な消費者金融です。

中小金融でも安心して利用したいと考える方にとって、無理のない借入ができる有力な選択肢といえるでしょう。

フクホー|お借入れ時の申込条件

| フクホーの基本情報 | |

|---|---|

| 金利(年率) | 7.30%〜18.0%※1 ※10万円未満は20.0% |

| 借入限度額 | 200万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~65歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短即日※2 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則あり |

| ご返済期間・回数 | 最長5年、最大60回※3 |

| WEB完結 | 可能(セブンイレブン 契約書受取必要) |

| 公式サイト | フクホー公式 |

※1 10万円未満の借入では年20.0%が適用されます。

※2 申込み時間帯によっては対応できない場合もございます。審査結果のご案内は、お申込みの時間帯により、翌日以降となる場合があります。

※3 借り換えローンの場合は最長10年、最大120回となります。健康保険証をお持ちでない方への融資はしていません。

フクホーの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | フクホー株式会社 |

|---|---|

| 貸金業登録番号 | 大阪府知事(06) 第12736号 |

| 郵便番号 | 556-0011 |

| 登録年月日 | 令和2年10月22日 |

| 本店等所在地 | 大阪市浪速区難波中3丁目9番5号 |

| 日本貸金業協会会員番号 | 第001391号 |

| 代表等電話番号 | 0570-666-294 |

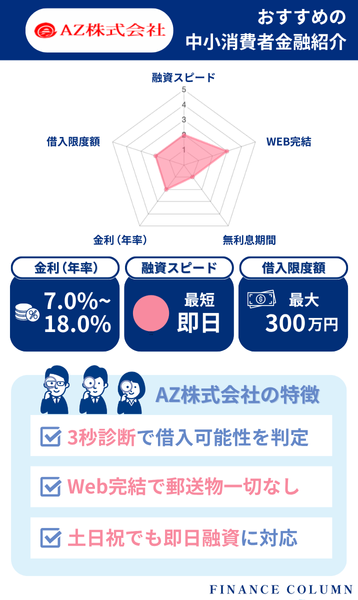

AZ株式会社は土日も即日対応!柔軟な審査で頼れる存在

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 7.0%〜18.0% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 300万円 |

- 3秒診断で借入可能性を即判定

3項目入力だけで即座に融資可能性を判定 - Web完結で郵送物一切なし

自宅への書類郵送を避けて家族にバレずに契約完了 - 学生ローンも取扱いで低金利

学生向けサービスで通常より有利な条件で借入可能

AZ株式会社は、土日祝日でも即日融資に対応しているため、平日に時間を取れない方や急な出費に備えたい方にとって頼りになる消費者金融です。

Web完結型で郵送物なしのため、自宅への通知を避けたい方やプライバシーを重視する方にも安心して利用できます。

申し込みから契約まですべてオンラインで完結する仕組みは、忙しい現代人にとって非常にありがたいポイントです。

- 土日祝でも即日融資に対応

- Web完結&郵送物なしで安心

- 「3秒診断」で借入可能性を即判定

- 学生向けローンもあり柔軟な対応

さらに、年齢・年収・他社借入の3項目を入力するだけで借入可能性を3秒で判定できる「3秒診断」も便利です。

学生向けのローンサービスも用意されており、通常よりも低金利で借りられる柔軟な対応が魅力です。

スピード感・利便性・多様なニーズへの対応が揃ったAZ株式会社は、幅広い年代の方にとって頼れる消費者金融です。

AZ株式会社|お借入れ時の申込条件

| AZ株式会社の基本情報 | |

|---|---|

| 金利(年率) | 7.0%〜18.0% ※1 |

| 借入限度額 | 300万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~69歳 |

| 遅延損害金(年率) | 20.0%以下 |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短即日 (来店の場合) |

| 担保・連帯保証人 | 原則不要※2 |

| 勤務先への電話連絡 (在籍確認) | 審査時に実施 (個人名で連絡) |

| ご返済期間・回数 | 最長4年・最大48回※3 |

| WEB完結 | 可能 |

| 公式サイト | AZ株式会社公式 |

※1 100万円以上の場合:7.0%~15.0%

※2 審査の内容によっては必要な場合あり

※3 融資金額1万円~99万円の場合

AZ株式会社の貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | AZ株式会社 |

|---|---|

| 貸金業登録番号 | 京都府知事(6) 第03407号 |

| 郵便番号 | 600-8383 |

| 登録年月日 | 令和5年10月5月 |

| 本店等所在地 | 京都市下京区大宮通綾小路下ル綾大宮町50番地アヤノビル2F4F |

| 日本貸金業協会会員番号 | 第005562号 |

| 代表等電話番号 | 075-821-7800 |

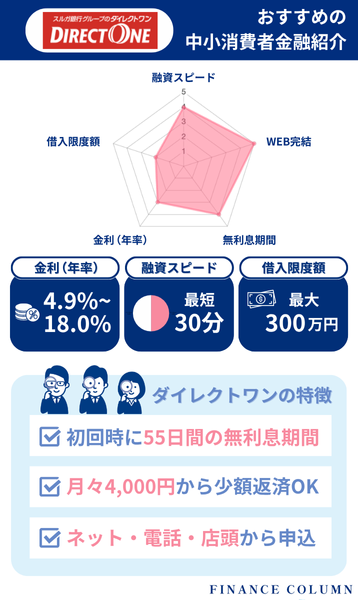

ダイレクトワンは55日間の無利息&申込方法が多彩で便利

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 4.9%〜18.0% |

| 審査・融資時間 | 最短30分 |

| 借入限度額 | 300万円 |

- 55日間無利息で余裕を持って資金を用意できる

他社の30日間を大幅に上回る長期無利息期間で利息軽減 - スルガ銀行グループで大手の対応可能

銀行グループの信頼性と安定したサービス基盤で安心利用 - 月々4,000円からの低額返済対応

無理のない返済計画で家計への負担を最小限に抑制

ダイレクトワンは、初回利用時に55日間の無利息期間を提供しており、利息を抑えたい方にとって魅力的な消費者金融です。

多くのサービスが30日間程度の無利息を基本とする中、この長期優遇は大きな安心材料となります。

スルガ銀行グループに属しており、金融機関としての信頼性・安定性も兼ね備えています。

- 初回55日間の無利息サービス

- インターネット・電話・店頭から申込OK

- 月々4,000円からの少額返済に対応

- スルガ銀行グループの安定基盤

申込方法も多彩で、インターネット・電話・店頭から自分に合った方法を選べます。

さらに、月々4,000円から返済可能な少額対応で、家計への負担を軽減できます。

初めての借入で慎重になりたい方にも、信頼できる企業として安心感のある消費者金融です。

ダイレクトワン|お借入れ時の申込条件

| ダイレクトワンの基本情報 | |

|---|---|

| 金利(年率) | 4.9%〜18.0% |

| 借入限度額 | 300万円 |

| 申込受付時間 | 24時間(Web) |

| 申込対象年齢 | 満20歳~69歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 55日間※ |

| 融資までの時間 | 最短30分※ |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | – |

| ご返済期間・回数 | 最長10年・最大120回 |

| WEB完結 | 可能 |

| 主な返済方法 | 定額リボルビング方式 元利均等返済方式 |

| 公式サイト | ダイレクトワン公式 |

※ 初めての方かつWEB契約された方に限ります。

※ 来店契約の場合は最短当日。お申込みの時間帯によっては審査の回答が翌日以降になる場合がございます。

※ 極度方式貸付と証書貸付により返済期間・回数が異なります。

ダイレクトワンの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | ダイレクトワン株式会社 |

|---|---|

| 貸金業登録番号 | 東海財務局長(14) 第00027号 |

| 郵便番号 | 410-0892 |

| 登録年月日 | 令和5年2月22日 |

| 本店等所在地 | 静岡県沼津市魚町1番地 |

| 日本貸金業協会会員番号 | 第003633号 |

| 代表等電話番号 | 055-963-8131 |

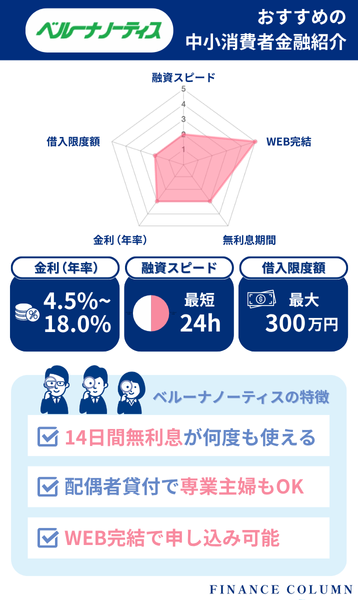

ベルーナノーティスは女性や高齢者でも安心して利用しやすい

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 4.5%〜18.0% |

| 審査・融資時間 | 最短24時間 |

| 借入限度額 | 300万円 |

- 何度でも14日間無利息サービス

完済後3ヶ月経過で再び14日間無利息が何度でも利用可能 - 配偶者貸付で専業主婦も利用可能

配偶者の収入を合算して専業主婦でも融資を受けられる - ベルーナグループで女性利用者が多数

通販で有名なベルーナグループで女性に親しみやすい安心感

ベルーナノーティスは、女性や専業主婦、高齢の方でも安心して利用しやすい柔軟な消費者金融サービスです。

通販で知られるベルーナグループが運営しており、親しみやすく丁寧な対応が期待できる点も、特に女性からの支持を集める理由のひとつです。

実際、女性利用者が多いことも、安心して使えるサービスである証です。

- 女性・高齢者・専業主婦でも利用しやすい

- 配偶者貸付に対応

- 14日間無利息が何度でも適用可能

- ベルーナグループによる信頼の運営

特長的なのは、「配偶者貸付」に対応している点で、収入がない専業主婦の方でも配偶者の収入を合算することで融資が可能です。

これは一般的な消費者金融には少ない仕組みで、家庭を支える方にとって大きな安心材料となります。

さらに、完済から3ヶ月後に再び利用可能な「14日間無利息サービス」が、何度でも利用可能というメリットもあります。

ベルーナノーティスは、少額の短期利用を繰り返したい方にとって、非常に利便性の高い設計です。

ベルーナノーティス|お借入れ時の申込条件

| ベルーナノーティスの基本情報 | |

|---|---|

| 金利(年率) | 4.5%〜18.0% |

| 借入限度額 | 300万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~80歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 14日間 |

| 融資までの時間 | 最短24時間 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則あり |

| ご返済期間・回数 | 借入額により変動 |

| WEB完結 | 可能 |

| 公式サイト | ベルーナノーティス公式 |

ベルーナノーティスの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社サンステージ |

|---|---|

| 貸金業登録番号 | 埼玉県知事(4) 第03865号 |

| 郵便番号 | 362-0035 |

| 登録年月日 | ※公式サイトに記載なし |

| 本店等所在地 | 埼玉県上尾市仲町一丁目7番28号 |

| 日本貸金業協会会員番号 | 第005746号 |

| 代表等電話番号 | 0120-770-210 |

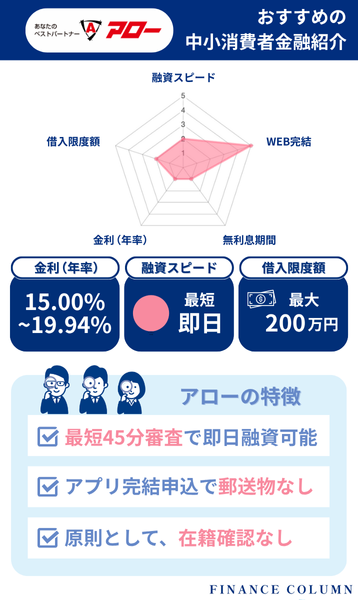

消費者金融アローは在籍確認なし&アプリ完結でプライバシーに配慮

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 15.00%〜19.94% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 200万円 |

- 最短45分の審査で即日融資対応

審査最短45分で当日中に借入可能 - Web完結でアプリ対応の郵送物なし

申込から契約まで全てアプリで完結 - 勤務先への電話連絡が原則なし

職場への在籍確認電話を原則実施せず

消費者金融アローは、他人に知られずに借入をしたいと考える方にとって、プライバシーに配慮された使いやすいサービスです。

申し込みから契約、借入までの全ての手続きがアプリ上で完結し、郵送物が一切発生しないため、自宅や職場に書類が届く心配がありません。

アローのプライバシー保護への仕組みは、家族や同僚に知られたくない方にとって大きな安心材料となります。

- アプリ完結で郵送物ゼロ

- 勤務先への在籍確認なし(原則)

- 最短45分で審査完了&即日融資可能

また、勤務先への在籍確認の電話も原則行われないため、職場バレを避けたい方にも配慮された設計です。

審査もスピーディーで、最短45分で完了するため、急ぎの資金ニーズにも即座に対応可能です。

申し込み当日中に借入ができる可能性があるのは、非常に心強いポイントといえるでしょう。

消費者金融アロー|お借入れ時の申込条件

| 消費者金融アローの基本情報 | |

|---|---|

| 金利(年率) | 15.00%〜19.94% |

| 借入限度額 | 200万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満25歳~65歳 |

| 遅延損害金(年率) | 19.94% |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短即日 |

| 担保・連帯保証人 | 原則不要 |

| 勤務先への電話連絡 (在籍確認) | あり |

| ご返済期間・回数 | 最長15年以内 (2~180回) |

| WEB完結 | 可能 |

| 公式サイト | アロー公式 |

※ WEB完結をご利用の場合、郵送物はありません。通常申込の場合は契約書類をお送りいたします。

※ 審査は最短45分で完了しますが、即日融資は難しい場合があります。

※ 勤続年数1年以上、健康保険加入が申込条件となります。

※ 25歳未満または66歳以上の方はお申込みいただけません。

消費者金融アローの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社アロー |

|---|---|

| 貸金業登録番号 | 愛知県知事(6) 第04195号 |

| 郵便番号 | 454-0911 |

| 登録年月日 | 令和4年5月11日 |

| 本店等所在地 | 愛知県名古屋市中川区高畑二丁目144番地 |

| 日本貸金業協会会員番号 | 第005786号 |

| 代表等電話番号 | 052-353-9900 |

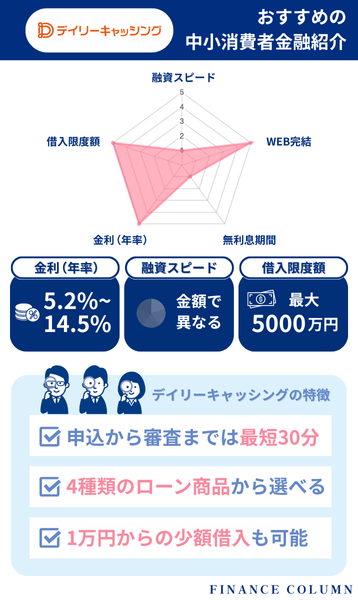

デイリーキャッシングは審査最短30分で急ぎの融資にも対応

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 5.2%〜14.5% |

| 審査・融資時間 | 金額により異なる |

| 借入限度額 | 200万円~5,000万円 |

- 4つのローン商品で幅広いニーズに対応

フリー・おまとめ・不動産担保・ビジネスから選択可能 - 最長30年の長期返済で毎月の負担軽減

返済期間を最長30年まで設定可能 - 1万円からの少額融資に対応

最小1万円から最大300万円まで対応

デイリーキャッシングは、今すぐ資金が必要な場面に対応できるスピーディーな審査体制が整った消費者金融です。

申し込みから審査まで最短30分という対応の早さは、急な出費に備えたい方や当日中の融資を希望する方にとって非常に頼れるポイントです。

- 審査は最短30分でスピーディー

- 4種類のローン商品で多様なニーズに対応

- 1万円からの少額借入も可能

- 返済期間は最長30年まで設定可

提供されるローン商品は「フリーローン」「おまとめローン」「不動産担保ローン」「ビジネスローン」の4種類があります。

用途や目的に応じて商品を選べるため、個人から自営業者まで幅広く対応しています。

1万円から借入可能という少額対応も魅力で、小口の資金調達にも柔軟に応じてくれます。

さらに、返済期間は最長30年まで設定でき、月々の負担を抑えて長期返済も可能な消費者金融です。

デイリーキャッシング|お借入れ時の申込条件

| デイリーキャッシングの基本情報 | |

|---|---|

| 金利(年率) | 5.2%〜14.5% ※1 |

| 借入限度額 | 200万円~5,000万円 |

| 申込受付時間 | 9:00~18:00(営業時間) |

| 申込対象年齢 | 記載なし |

| 遅延損害金(年率) | 記載なし |

| 無利息期間サービス | 記載なし |

| 融資までの時間 | 記載なし |

| 担保・連帯保証人 | 原則不要 |

| 勤務先への電話連絡 (在籍確認) | 記載なし |

| ご返済期間・回数 | 最長30年※2 |

| WEB完結 | オンライン完結可能 |

| 公式サイト | デイリーキャッシング公式 |

デイリーキャッシングの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社デイリープランニング |

|---|---|

| 貸金業登録番号 | 東京都知事(3) 第31698号 |

| 郵便番号 | 110-0015 |

| 登録年月日 | 令和6年8月31日 |

| 本店等所在地 | 東京都台東区東上野一丁目7番12号徳永ビル4階401号 |

| 日本貸金業協会会員番号 | 第005977号 |

| 代表等電話番号 | 03-6284-3674 |

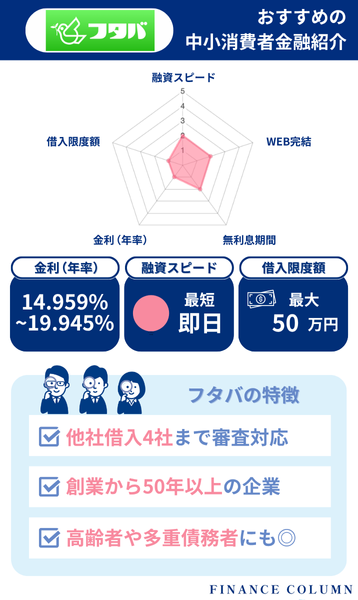

フタバは高齢者対応&低金利で無理なく借りられる

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 14.959%~19.945% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 1万円~50万円 |

- 他社借入4社まで審査対応

大手で断られた方でも柔軟に対応する独自基準 - 創業50年超の老舗消費者金融

長年の実績と信頼で安心してお金を借りられる - 女性専用サービス完備

女性オペレーター対応で女性の方も安心利用

フタバは、年齢を重ねた方や他社での借入がある方にも柔軟に対応してくれる、老舗の消費者金融です。

創業から50年以上の歴史があり、安定した運営体制は、安心して利用したい方にとって大きな魅力です。

特徴的なのは、高齢者や多重債務者への柔軟な審査です。

- 高齢者や他社借入者にも柔軟な審査

- 他社借入4社まででも相談可能

- 創業50年以上の安心実績

- 生活に無理のない金利設定

一般的には審査が厳しくなる他社借入4社までの方でも対応している点は注目に値します。

また、金利面でも無理のない返済条件が用意されており、生活に支障をきたさず借入・返済が可能です。

中小金融ならではの、多様なニーズへの柔軟な姿勢が魅力のフタバは、「大手にはない温かみのある対応」を求める方に最適な消費者金融です。

フタバ|お借入れ時の申込条件

| のフタバの基本情報 | |

|---|---|

| 金利(年率) | 14.959%~19.945% ※1 |

| 借入限度額 | 1万円~50万円 |

| 申込受付時間 | 24時間(審査は平日のみ) |

| 申込対象年齢 | 満20歳~73歳 |

| 遅延損害金(年率) | 記載なし |

| 無利息期間サービス | 30日間(初回利用限定) |

| 融資までの時間 | 最短即日(平日16時までの審査完了) |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則として実施 (個人名で連絡) |

| ご返済期間・回数 | 記載なし※2 |

| WEB完結 | 不可(郵送物あり) |

| 公式サイト | キャッシングのフタバ公式 |

※1 借入額10万円未満は19.945%、10万円~50万円は14.959%~19.945%が適用されます。

※2 返済方法は銀行振込のみとなります。

※ 他社借入件数が4社以内の方が対象となります。

※ 土日祝日は営業しておりませんので、審査は翌営業日以降となります。

※ 郵送物は必ず現住所に届きます(郵便局留め不可)。

※ カードレスタイプで一括融資のため、コンビニATMでの借入・返済はできません。

フタバの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | フタバ株式会社 |

|---|---|

| 貸金業登録番号 | 東京都知事(4) 第31502号 |

| 郵便番号 | 101-0032 |

| 登録年月日 | 令和4年11月29日 |

| 本店等所在地 | 東京都千代田区岩本町三丁目2番10号 |

| 日本貸金業協会会員番号 | 第000034号 |

| 代表等電話番号 | 03-5833-5511 |

ライフティはスマホ申込OK&1,000円から借りられる手軽さが魅力

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 8.0%〜20.0% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 1,000円〜500万円 |

- 35日間無利息サービス

他社の30日間より長く、初回借入日から適用でお得 - 1,000円から超少額融資対応

必要最小限だけ借りられるから借りすぎを防止 - セブン銀行ATMで24時間対応

全国のセブンイレブンで夜中でも借入・返済可能

ライフティは、スマートフォンから簡単に申し込める手軽さと、1,000円から利用できる少額対応が特徴の消費者金融です。

借りすぎを防ぎながら、必要な分だけを賢く使いたい方にとって、非常に相性の良いサービスといえます。

- スマホから簡単申し込み

- 1,000円からの少額借入OK

- 初回35日間の無利息サービス

- 全国のセブン銀行ATMで24時間利用可

初めて消費者金融を利用する方には、借入日から35日間の無利息サービスが適用されます。

これは、他社の30日間無利息よりも長く、短期利用でも利息を抑えられる嬉しいポイントです。

さらに、セブン銀行ATMを使って24時間借入・返済が可能なため、夜間や土日祝日も自分のペースで利用できます。

ライフティ|お借入れ時の申込条件

| ライフティの基本情報 | |

|---|---|

| 金利(年率) | 8.0%〜20.0% |

| 借入限度額 | 1,000円〜500万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳~69歳 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | 35日間 |

| 融資までの時間 | 最短即日※ |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則あり |

| ご返済期間・回数 | 最長10年、最大120回 |

| WEB完結 | 可能 |

| 公式サイト | ライフティ公式 |

※ライフティは現在、新規申込を停止している場合があります

※融資までの時間は審査状況により変動します

※カードローンカードの郵送に3営業日程度かかります

※即日融資を希望する場合は、申込後に直接連絡が必要です

ライフティの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | ライフティ株式会社 |

|---|---|

| 貸金業登録番号 | 東京都知事(6) 第28992号 |

| 郵便番号 | 160-0022 |

| 登録年月日 | 令和4年12月15日 |

| 本店等所在地 | 東京都新宿区新宿2-27-56 新宿スクエア6階 |

| 日本貸金業協会会員番号 | 第005552号 |

| 代表等電話番号 | 03-6709-6450 |

アルコシステムは老舗ならではの安心感と24時間申込受付が強み

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 15.0%~20.0% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 50万円まで |

- 創業40年超の老舗で借入の実績

1983年創業の実績で安心してお金を借りられる - 友人紹介で最大1万円がもらえる

知人紹介で成約すれば現金キャッシュバック特典 - 他社審査落ちでも柔軟に対応

大手で断られた方でも独自基準で審査実施

アルコシステムは、1983年創業という40年以上続く老舗の消費者金融です。

長年の運営で培われたサポートと安定性は、初めての借入にも安心感を提供してくれます。

大手に引けを取らない対応力と、利用者目線のサービスが充実している点も魅力です。

- 創業40年以上の実績

- 24時間申し込み受付

- 独自審査で他社NGでも対応可能

- 紹介制度で最大1万円キャッシュバック

申込は24時間いつでも可能で、忙しい方でも自分のタイミングで申し込みができます。

独自の柔軟な審査基準を採用しており、大手で審査に落ちた方にもチャンスがあります。

また、紹介制度として、友人や知人の成約時に最大1万円のキャッシュバックも提供しています。

柔軟かつ実用的なサービス設計が融合したアルコシステムは、審査の柔軟性やサポート力を重視する方に最適な消費者金融です。

アルコシステム|お借入れ時の申込条件

| アルコシステムの基本情報 | |

|---|---|

| 金利(年率) | 15.0%〜20.0% |

| 借入限度額 | 50万円まで |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 満20歳以上 |

| 遅延損害金(年率) | 20.0% |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短即日 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | あり |

| ご返済期間・回数 | 最長5年、最大60回 |

| WEB完結 | 可能 |

| 公式サイト | アルコシステム公式 |

※証書貸付のため、借りた後は返済のみ

※配偶者貸付により専業主婦も利用可能(配偶者の同意が必要)

※3ヶ月以内に申込歴がある場合は申込不可

アルコシステムの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社アルコシステム |

|---|---|

| 貸金業登録番号 | 兵庫県中播磨県民センター長(14) 第50158号 |

| 郵便番号 | 670-0903 |

| 登録年月日 | 令和5年1月30日 |

| 本店等所在地 | 兵庫県姫路市立町82番地日本ビジネスビル3階 |

| 日本貸金業協会会員番号 | 未加入 |

| 代表等電話番号 | 079-288-7500 |

キャッシングMOFFはおまとめ対応&主婦・派遣も利用しやすい

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 5.0%〜20.0% |

| 審査・融資時間 | 最短30分 |

| 借入限度額 | 100万円 |

- 専業主婦でも配偶者貸付で利用可能

配偶者の同意があれば収入なしでも借入可能 - 元利均等返済で計画的な返済

毎月の返済額が一定で家計管理がしやすい - 複数ローン商品で目的別に選択

フリーローンからおまとめまで用途に応じて選択

キャッシングMOFFは、専業主婦や派遣社員など、収入面で不安のある方にも配慮された柔軟な消費者金融です。

配偶者貸付に対応しており、本人に収入がなくても配偶者の同意があれば借入が可能です。

そのため、家庭に収入がある主婦の方でも安心して申し込めます。

- 主婦・派遣など非正規でも申し込み可能

- 配偶者貸付で収入がない方も対応

- 毎月の返済額が一定の元利均等返済

- おまとめローンにも対応

返済方式には元利均等返済を採用し、毎月の返済額が一定に保たれることで、計画的な家計管理がしやすくなっています。

商品ラインナップも充実しており、急な出費に対応するフリーローンに加え、おまとめローンにも対応しています。

複数の返済先がある方にとっては、月々の負担や返済手間を軽減できる有力な消費者金融です。

キャッシングMOFF|お借入れ時の申込条件

| キャッシングMOFFの基本情報 | |

|---|---|

| 金利(年率) | 5.0%〜20.0%※1 ※10万円未満は20.0% |

| 借入限度額 | 100万円 |

| 申込受付時間 | 24時間 |

| 申込対象年齢 | 記載なし※2 |

| 遅延損害金(年率) | 記載なし※2 |

| 無利息期間サービス | 記載なし※2 |

| 融資までの時間 | 最短30分※3 |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | 原則あり |

| ご返済期間・回数 | 記載なし※2 |

| WEB完結 | インターネット申込可能 |

| 公式サイト | キャッシングMOFF公式 ※現在アクセス不可 |

※1 10万円未満の借入では年20.0%が適用されます。

※2 公式サイトがアクセス不可のため詳細情報を確認できません。

※3 インターネット申込の場合。申込時間や審査状況により異なります。

キャッシングMOFFの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社MOFF(モフ) |

|---|---|

| 貸金業登録番号 | 東京都知事(5) 第31250号 ※一部情報では東京都知事(1) 第31833号との記載もあり |

| 郵便番号 | 110-0014 |

| 登録年月日 | 2023年3月27日(株式会社Anyから社名変更) |

| 本店等所在地 | 東京都台東区北上野1-1-12 吉川ビルディング3F |

| 日本貸金業協会会員番号 | 第005533号 |

| 代表等電話番号 | 03-5806-5959 |

エイワは対面審査で事情を相談しながら柔軟に対応してくれる

| 気になる3つのポイント | |

|---|---|

| 金利(実質年率) | 17.95%〜19.94% |

| 審査・融資時間 | 最短即日 |

| 借入限度額 | 1万円〜50万円 |

- 対面与信による個別事情配慮審査

大手ではAI審査で落ちがちな事情も直接相談できて柔軟対応 - 小口融資専門で借りすぎ防止

限度額50万円までの少額専門で計画的返済をサポート - 来店必須だからこそのサポート

店舗での対面契約により信頼関係を重視した昔ながらの融資スタイル

消費者金融のエイワは、今では珍しい対面審査を重視したスタイルで、一人ひとりの事情に耳を傾けてくれるサービスです。

AIやスコアリングだけでは判断しにくい個別の状況を、スタッフに直接相談できる点が大きな魅力です。

大手で審査に通らなかった方でも、柔軟な対応を受けられる可能性があります。

- 対面審査で相談しながら進められる

- 小口融資に特化し、借りすぎを防止

- オンラインでなく店舗契約だから安心

- 生活再建や一時的な出費にも対応

エイワは小口融資を中心とした設計で、必要な金額だけ借りることにより、無理のない返済計画が立てやすい仕組みです。

オンライン完結が主流の中、店舗でスタッフと対面で契約できるのは、柔軟に相談したい方にとって非常に心強いポイントです。

エイワ|お借入れ時の申込条件

| エイワの基本情報 | |

|---|---|

| 金利(年率) | 17.9507%〜19.9436% ※1 |

| 借入限度額 | 1万円〜50万円 |

| 申込受付時間 | 24時間(インターネット) |

| 申込対象年齢 | 満20歳~79歳 |

| 遅延損害金(年率) | 記載なし |

| 無利息期間サービス | なし |

| 融資までの時間 | 最短即日(対面審査当日) |

| 担保・連帯保証人 | 不要 |

| 勤務先への電話連絡 (在籍確認) | あり |

| ご返済期間・回数 | 最長3年、最大36回 ※2 |

| WEB完結 | 不可(対面審査必須) |

| 公式サイト | エイワ公式 |

※1 10万円未満:19.9436%、10万円以上:17.9507%

※2 対面審査にて個別に相談・決定

エイワの貸金業登録番号・日本貸金業協会会員番号

| 貸金業者名 | 株式会社エイワ |

|---|---|

| 貸金業登録番号 | 関東財務局長(14) 第00154号 |

| 郵便番号 | 220-0023 |

| 登録年月日 | 2023年03月1日 |

| 本店等所在地 | 神奈川県横浜市西区平沼1-7-12 |

| 日本貸金業協会会員番号 | 第001053号 |

| 代表等電話番号 | 045-312-3550 |

消費者金融とは許可制で法律に基づいて融資サービスを運営する貸金業者

消費者金融とは、個人向けの融資を専門に行う貸金業者のことです。

誰でも自由に営業できるわけではなく、貸金業法という法律に基づいて、国や都道府県に登録し許可を得る必要があります。

正規の消費者金融は厳格なルールの下で運営されています。

例えば、利用者が払い過ぎることのないよう金利の上限は年率20%までと明確に定められています。

また、利用者の年収の3分の1を超える貸付を原則禁止する「総量規制」も特徴で申込時に必ず審査が行われるのも、こうしたルールを遵守するためと言えます。

このように、許可制で法律に則って運営されている点が、違法な金利や取り立てを行う闇金との本質的な違いです。

消費者金融はサラ金や闇金とは異なる正規の金融サービス

消費者金融は、貸金業法に基づき国や自治体の登録を受けて営業する正規の金融サービスです。

- 貸金業法に基づき営業している

- 上限金利の規制があり、取り立ても法的に制限

- 契約や借入がオンラインで完結する場合が多い

- 契約書やサイトで内容を明示している

かつては「サラ金」と呼ばれ、過剰な金利や強引な取り立てが問題視されていた時代もありましたが、現在は法整備により上限金利や利用者保護が徹底されています。

そのため、闇金のような違法業者とは本質的に異なる消費者金融として、安心して利用できる仕組みが整っています。

正規の消費者金融では、審査や契約もオンラインで完結するケースが多く、来店不要で借り入れできるのも大きな特徴です。

また、正規の貸金業者である消費者金融は契約内容や返済条件などは契約書や公式サイトで明示されており、利用者が内容を理解しやすい環境になっています。

安心して消費者金融を利用するには、金融庁や日本貸金業協会の登録情報を確認するのが重要です。

「借りたら終わり・やばい」と言われる理由は?2026年現在は安心?

かつて消費者金融に対して「借りたら終わり」「やばい」と言われた背景には、1980〜90年代の高金利や強引な取り立てといった社会問題がありました。

当時は貸金業法などの整備が不十分で、多重債務者が急増したこともあり、メディアなどでも大きく取り上げられるようになりました。

その記憶が現在でも根強く残っているため、「消費者金融=危険」というネガティブなイメージを持つ人もいます。

金利は年20%以下に制限され、強引な取り立ては禁止、さらに総量規制により返済能力を超える借入もできない仕組みになっています。

2026年現在では、大手の消費者金融を中心にオンライン完結での申込や柔軟な返済サポートが進化し、安心して利用しやすい金融サービスとしての立ち位置が定着しつつあります。

もちろん、安易な借入は慎重になる必要がありますが、正規の業者を選び計画的に利用すれば「やばい」というイメージとは無縁です。

消費者金融を利用する前に知っておきたい3つのポイント

消費者金融を利用する前には、押さえておくべき重要なポイントが3つあります。

これらを事前に理解しておくことで、安心・安全な借り入れに繋がりやすくなります。

返済方法の柔軟さも重要です。振込・ATM・口座引き落としなどの選択肢があると、生活スタイルに合わせやすく、滞納リスクも減らせます。

さらに、一部繰上げ返済が可能な業者なら、利息負担を軽減できるチャンスもあります。

最後に意識したいのは、信頼性の確認です。金融庁の登録業者リストや公式サイトなどで、正規業者の消費者金融であるかを必ず確認しましょう。

この3つをしっかり押さえておけば、安心して利用できる消費者金融と出会えるはずです。

総量規制のルールと収入証明書が不要なケースは上限額が50万円以上

総量規制は、貸金業法に基づいて定められたルールで、年収の3分の1を超える消費者金融での借入を原則として禁止しています。

そのため、借入希望額が大きくなるほど、収入に対する審査も慎重に行われる傾向があります。

もうひとつ押さえておきたいのが、消費者金融の利用における収入証明書の提出条件です。

- 借入希望額が50万円を超える場合

- 他社を含めた借入総額が100万円を超える場合

- 収入を証明する書類には源泉徴収票・給与明細などが該当

上記はすべて、返済能力を確認するための安全策であり、正規業者の消費者金融における適切な審査の一環です。

逆に、借入額が50万円以下の場合には、収入証明書の提出が不要となるケースが多く、比較的スムーズに契約できます。

ただし、勤務先の在籍確認などは行われるため、虚偽申告は通用せず注意が必要です。

消費者金融・カードローンで審査が甘いランキングなんて物は無い

「審査が甘いランキング」といった情報を見かけることがありますが、実際にはそのような比較は成り立ちません。

消費者金融やカードローンの審査は、法律に基づいて返済能力や信用情報をもとに公平に実施されており、業者ごとに「甘い・厳しい」と一律に判断することはできない仕組みです。

もしも極端に「審査が甘い・手軽に現金・即日現金化」などと謳う消費者金融があるとすれば、それは違法業者の可能性が高く注意が必要です。

- 正規の金融業者は法律に基づいて審査している

- 極端に緩い審査を掲げる業者は闇金の可能性あり

- 違法業者は法外な金利や取り立てを行うリスクがある

正規の消費者金融は、貸金業法に基づいて明確な審査基準を設けており、それぞれが利用者の信用状況に応じて判断しています。

そのため、「通りやすいからここにしよう」ではなく、自分の返済可能な金額かどうかを軸に判断することが大切です。

虚偽の申告や不正確な情報を出すと、審査落ちや信用低下につながるため、正直な情報で申し込む姿勢を心がけましょう。

消費者金融を利用中でも他社のカードローンを利用することは可能

すでに消費者金融を利用している場合でも、他社のカードローンを新たに契約することは可能です。

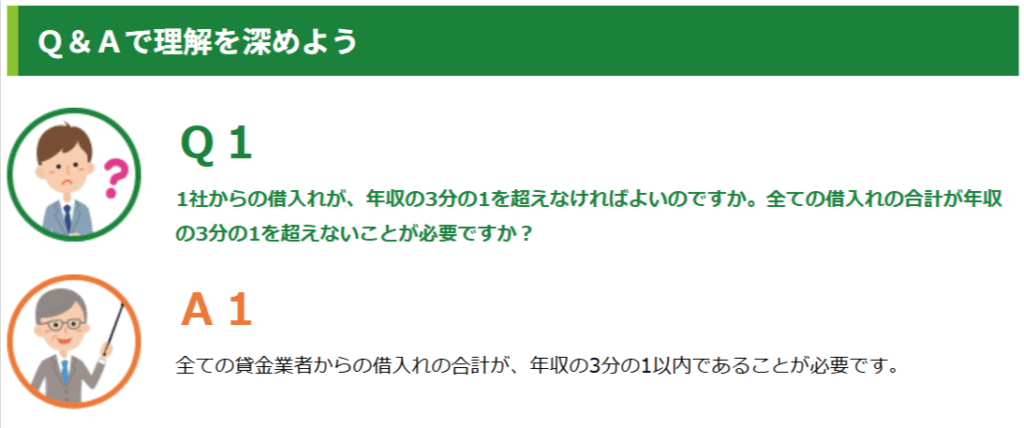

画像引用:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会

ただし、審査では既存の借入残高や返済履歴が必ず確認されるため、延滞があると消費者金融の新規審査は通りにくくなります。

- 総量規制により借入総額は年収の3分の1まで

- 返済日・金利管理が煩雑になる可能性あり

- 信用情報に複数の借入が記録される

返済計画を立てずに利用を増やすと、支払い遅延や金利負担の増加に繋がる恐れもあるので注意が必要です。

どうしても複数の借入が必要な場合は、低金利の銀行カードローンや借換ローンを検討するのも一つの方法です。

現在利用中の消費者金融と併用しつつ、返済の一本化を目指すことで、負担を軽減しながら計画的に借入管理ができます。

消費者金融の審査基準と通過するためのポイント

消費者金融のカードローンを利用する際には必ず審査が行われます。

消費者金融利用時の審査の目的は、利用者が無理なく返済できるかを確認し、過剰な借入を防止することにあります。

特に年収は、総量規制によって年収の3分の1を超える借入ができないため、重要な判断基準となり、信用情報機関に登録された取引履歴も必ず確認されます。

過去に延滞や債務整理の経験がある場合、消費者金融利用における審査通過は難しくなることが多いため、日頃から期日通りの支払いを心がけましょう。

消費者金融の審査に通るための基本は、正しい情報を申告することです。

虚偽の申告は審査過程で発覚し、信用を大きく損なうリスクがあるので絶対に避けましょう。

継続的な収入が安定しているかを求められる

収入の安定性は、消費者金融の審査において最も重視される項目のひとつです。

これは返済能力を客観的に判断するための基準であり、毎月一定の収入があるかどうかが大きな評価ポイントになります。

たとえば、会社員・公務員など定期的な給与所得がある人は審査で高く評価されやすいです。

パートやアルバイトでも、継続勤務している実績があれば、十分に消費者金融利用時の審査に通過の可能性はあります。

実際に金融庁の貸金業利用者に関する調査でも、アルバイトやパートの方でも消費者金融で借入が行えたことが記載されています。

逆に、短期間で職を転々としている場合や、収入に波があると継続的な返済が難しいと判断され、消費者金融の審査で不利になる傾向があります。

フリーランスや個人事業主でも、安定した収入源があり実績を証明できれば審査で評価される可能性があります。

年収の金額そのものよりも、「毎月安定した収入があるかどうか」が審査においては最重視されます。

信用情報に傷が付いていると基本的には借入不可

信用情報とは、クレジットカードやローンの契約状況・返済履歴・延滞の有無などが記録された情報です。

消費者金融の審査では、必ず信用情報機関の内容がチェックされ、延滞や債務整理の履歴があると「信用情報に傷がある」と判断されます。

特に長期延滞・自己破産などの重大な記録があると、消費者金融申し込み後の審査通過はほぼ不可能になるケースが多いです。

- 返済遅延や延滞が信用リスクと見なされる

- 債務整理(任意整理・自己破産など)は大きなマイナス

- 情報は5〜10年間保存される

情報の保存期間中は、新たな借入やクレジットカード発行などが制限されることが一般的です。

ただし、過去に軽度な延滞があっても、現在すでに解消済みであれば消費者金融の審査に通る可能性もゼロではありません。

いずれにしても、信用情報は一朝一夕では改善できないため、日頃から支払い期日を守ることが重要です。

信用の積み重ねこそが、将来の借入や契約時に大きな信頼材料となるでしょう。

職場への電話か書面で記載した勤務先で在籍しているかの確認必須

在籍確認は、申込者が申告した勤務先で本当に働いているかをチェックするための手続きで、多くの消費者金融で必須とされています。

これは安定した収入を裏付けるために行われ、主に勤務先への電話連絡によって実施されます。

電話は担当者の個人名でかかってくるため、職場の人に消費者金融からだと気付かれることはほとんどありません。

ただし、電話連絡が難しい場合には、一部の金融機関で書類提出による代替対応が可能なケースもあります。

- 健康保険証(社名入り)

- 直近の給与明細

- 雇用契約書や社員証

すべての消費者金融で書類対応ができるわけではないため、事前に確認しておくと安心です。

在籍確認は、申告内容が正しいかどうかを確認するための大切なプロセスです。

しっかり準備しておくことでスムーズに審査が進み、無用な不安を感じずに消費者金融を利用するまでの手続きが完了するでしょう。

大手消費者金融と中小消費者金融の違いはサービス・金利にある

消費者金融には「大手」と「中小」があり、それぞれに特徴や強みが異なります。

どちらを選ぶかは、借入の目的や返済スタイルに応じて考えることが大切です。

- 全国対応・店舗やATMのネットワークが広い

- 申込〜返済までオンライン完結が可能

- 金利は法定上限に近い水準でやや高め

- 信頼性・安心感が高い

一方、中小の消費者金融は地域密着型のサービスを展開しており、柔軟な審査や対応が期待できるのが魅力です。

大手消費者金融は利便性と安心感、中小消費者金融は柔軟な対応力がそれぞれの強みと言えます。

自分のニーズに合った金融機関を選ぶことが、無理のない借入と返済に繋がるでしょう。

中小企業の消費者金融の方が審査に柔軟性があり通過しやすい

中小の消費者金融は、大手に比べて審査に柔軟性があると言われています。

大手の消費者金融は全国対応の厳格な審査基準を採用しており、信用情報や勤続年数などを重視する傾向があります。

そのため、過去に延滞歴がある人や、収入や職歴に不安のある人は不利になりやすいのが実情です。

一方、中小の消費者金融では利用者個別の事情を考慮した審査が行われることもあります。

- パート・アルバイトでも収入が継続していれば可

- 他社借入があっても内容次第で審査通過

- 勤続年数や職歴の短さを補う他要素を加味

こうした柔軟な対応が、「通りやすい」という印象に繋がっている理由です。

ただし、金利が高めに設定される傾向があるため、返済総額には十分な注意が必要です。

審査が通りやすいからといって安易に選ぶのではなく、無理のない返済計画を立てた上で選ぶことが大切です。

安心して利用するためには、自分の状況に合った消費者金融者を選ぶ判断力が求められます。

消費者金融の利用は「投資」ではありません|ミライドア株式会社

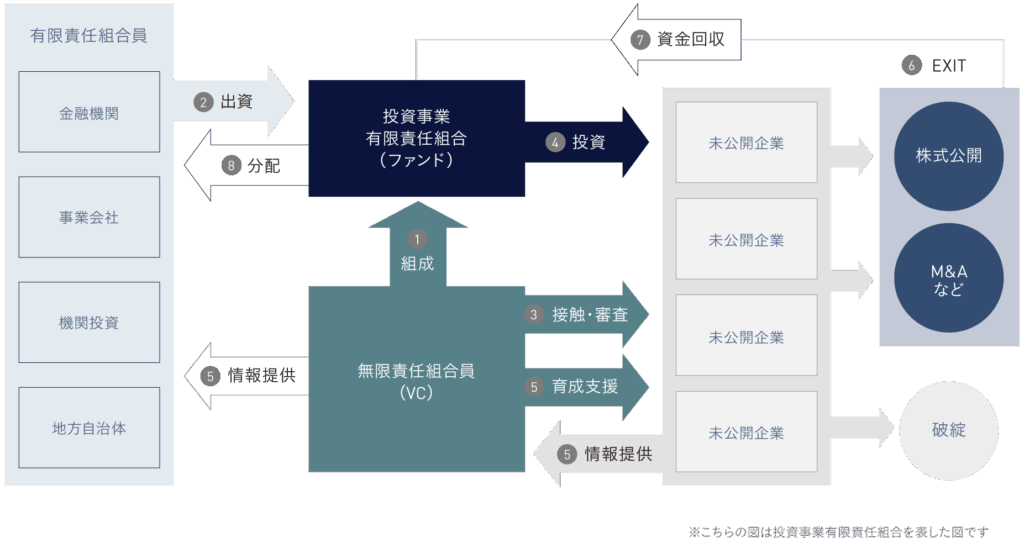

ミライドア株式会社(旧FVC)などのベンチャーファイナンスは、企業の将来性に行う「出資」を扱います。

出資は事業の成長資金であり、受けた側に返済義務がない代わりに、会社の権利(株式)を渡します。

| 比較項目 | 消費者金融(融資・借入) | 企業の資金調達(増資・出資) |

|---|---|---|

| お金の性質 | 借金 | (返す必要のない)事業資金 |

| 返済義務 | あり(元本+利息) | なし |

| 提供する対価 | 利息・手数料 | 会社の権利(株式など) |

利用者は元本と利息を合わせた金額を、決められた期日までに返済する義務を負います。

企業の成長資金である「出資」とは根本的に仕組みが異なるため費者金融は借金であることを理解し、計画的な利用が大切です。

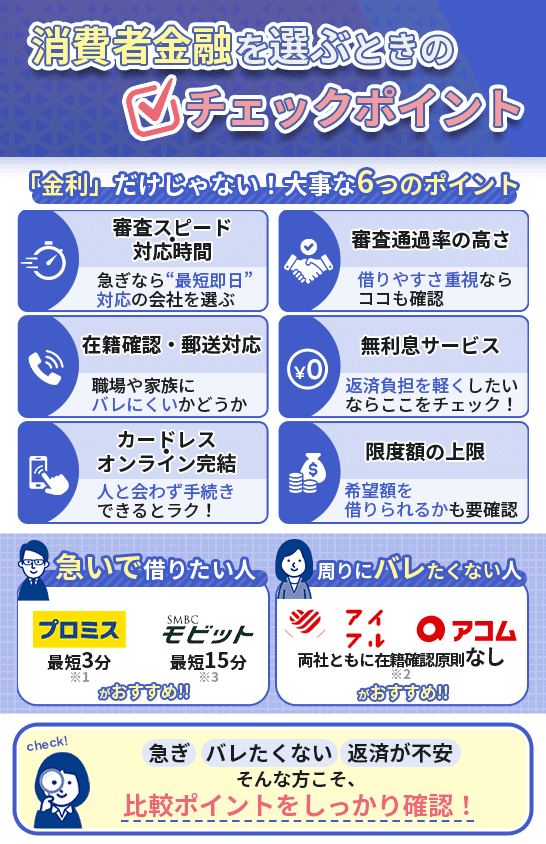

消費者金融を選ぶ際のポイント!審査スピードやバレにくさの比較がおすすめ

消費者金融を利用する際には、単にお金を借りられるかどうかだけでなく、「いかにスムーズかつ安心して使えるか」を重視することが大切です。

- 金利や無利息サービスで返済負担を軽くする

- 審査スピードや対応時間で急ぎの借入に対応

- 審査通過率の高さで借りやすさを重視

- 在籍確認や郵送対応でバレにくさを確保

- カードレス・オンライン完結で手軽に手続き

- 限度額の上限で希望額の借入が可能かチェック

特に、急いで資金が必要な場合や、職場や家族に知られたくないといった事情がある方にとっては、審査スピードや在籍確認の方法といった細かな点が気になります。

また、返済負担を軽減するためには、金利の低さや無利息サービスの有無を比較するのも有効です。

中には、初回利用時に30日間の無利息期間を設けている消費者金融もあり、短期間の借入であれば返済総額を抑えられます。

目的や状況に合わせて各社の特徴を比較し、自分に合った消費者金融を選びましょう。

金利や無利息サービスを比較して返済負担を抑える

金利の違いや無利息期間の有無をしっかり確認しておくと、長い目で見た時の返済負担に大きな差が出ます。

そもそも無利息期間って?

カードローンにおける無利息期間とは、契約や初回利用時に一定日数だけ利息が発生しない期間を指します。

引用:無利息期間があるカードローン10選|ファイナンスコラム byミライドア株式会社

初回利用者向けに30日間無利息の制度を用意している消費者金融も多く、うまく活用すれば利息を払わずに借入を終えることも可能です。

一方で、長期的な消費者金融利用が前提の場合は、適用金利の下限・上限や借入額に応じた利率の変化にも注目が必要です。

- 初回30日無利息の制度があるか

- 適用金利の範囲(上限・下限)をチェック

- 長期利用の場合の総返済額に注目

同じ金額を借りる場合でも、金利が1%違うだけで返済総額に大きな差が出るため、事前の比較は欠かせません。

「できるだけ利息を少なくしたい」「返済期間が短めで済むようにしたい」と考えている方にとって、金利や無利息期間の条件は見逃せないポイントです。

契約前に各消費者金融の条件を比較し、自分の返済計画に合ったサービスを選ぶことが、賢い借入の第一歩になります。

急ぎで借りたい人は審査スピードと対応時間に注目

審査のスピードと対応時間は、今すぐお金が必要なときに消費者金融を選ぶうえで欠かせないポイントです。

たとえば最短即日融資に対応している消費者金融であれば、平日の日中に申し込みを済ませることで即日入金も可能です。

さらに、営業時間外でも申し込み可能な24時間WEB申請や、即時の自動審査システムを導入している消費者金融なら、深夜や早朝でも手続きを進められます。

これは仕事や育児などで日中に時間が取れない方にとって、非常に大きなメリットです。

「できるだけ早く借りたい」「週末や祝日でも申し込みたい」といったニーズがある方は、対応時間や即日融資の実績を比較して消費者金融を選ぶと安心です。

- 最短即日融資の可否

- 24時間WEB申請の有無

- 自動審査システムで即時判定が可能か

借りやすさを重視するなら審査通過率が公開されているかどうかも大切

借りやすさを重視したい方にとって、審査通過率は重要な判断材料となります。

初めて消費者金融を利用する方や、過去に審査に落ちた経験がある方にとって、「借りやすさ」は重要な基準になります。

特に、アルバイトやパート、派遣社員でも申し込み可能としている消費者金融は、一定の安定収入があれば審査に通りやすい傾向があります。

借りやすさを重視する方は、柔軟な審査体制を整えている消費者金融を選ぶことで、スムーズな契約につながります。

- 過去に審査に落ちた経験がある人

- アルバイトやパート、派遣社員の方

- 少額からでも借りたいと考えている人

「他社で断られたけどもう一度チャレンジしたい」「収入に不安があるけれど少額から借りたい」という方は、消費者金融の審査通過率の高さを目安に比較すると、自分に合った選択がしやすくなるでしょう。

周囲に知られたくない人は在籍確認や郵送の配慮で選ぶ

周囲に知られたくないという希望がある方は、在籍確認や郵送物の取り扱いに配慮のある消費者金融を選ぶことが大切です。

消費者金融を利用するにあたって、家族や職場に知られたくないと考える方も多くいます。

バレるのが不安要素にある方にとって重要なのが、在籍確認の方法や郵送物の有無です。

一般的に、在籍確認は職場への電話で行われますが、会社名を名乗らずに個人名で連絡してくれる配慮があるため、実際にはバレにくくなっています。

参考:在籍確認なしのカードローン12社

さらに、最近では在籍確認を書類提出で代替できる消費者金融も増えており、事前に相談しておけば電話を避けられるケースもあります。

また、カードレスでの借入が可能な消費者金融を選べば、自宅に郵送物が届く心配もありません。

契約書類や明細もすべてオンラインで確認できるため、プライバシーを守りたい方には大きな安心材料となります。

- 在籍確認の電話対応(個人名での連絡可など)

- 書類提出による代替確認の可否

- カードレス借入・郵送物なし対応の有無

- 契約書類や明細のオンライン対応

在籍確認の柔軟さや郵送対応を比較し、自分の状況に合った消費者金融を選ぶことで、より安心して利用できるでしょう。

手続きの手軽さならカードレスやオンライン完結の返済方法の有無

手続きの手軽さを重視するなら、カードレス対応やWEB完結型の消費者金融に注目しましょう。

忙しい日常の中でスムーズに利用できるかどうかは、消費者金融を選ぶ際の大きなポイントです。

カードレスに対応している消費者金融なら、物理的なカードの受け取りが不要で、スマートフォンさえあればすぐに借入が可能になります。

また、口座振替やスマホアプリからの返済など、来店不要で手続きが進められる仕組みが整っていれば、手間をかけずに管理できます。

「すぐに使いたいけれど店舗に行く時間がない」「紙の契約書やカードの管理が面倒」と感じる方には、WEB完結・カードレス対応の消費者金融は非常に便利です。

- すぐにお金を借りたいけど来店する時間がない人

- 紙の契約書やカードを持ちたくない人

- スマホで手軽に管理・返済したい人

簡単な操作で手続きできるかどうかを比較することで、自分のライフスタイルに合った消費者金融を見つけやすくなります。

希望額を借りるために限度額の上限もチェック

限度額の上限を確認することは、希望する金額をしっかり借りられるかどうかを判断する上で非常に重要です。

借入の目的や必要な金額によっては、希望額まで借りられるかどうかが大切な判断基準になります。消費者金融では、契約時に設定される限度額によって、実際に借りられる金額が決まります。

限度額は申込者の収入状況や信用情報をもとに決定されますが、そもそも各消費者金融が設けている「上限額」にも違いがあります。

例えば、大手の消費者金融では最大500万円や800万円までの借入枠を設けているところもありますが、初回の利用では少額スタートになるケースが多いです。

そのため、「まとまった資金を調達したい」「今後の増額も見据えたい」という方は、上限額の大きさとあわせて、増額審査の柔軟さもチェックするとよいでしょう。

- 各消費者金融が設けている最大借入可能額

- 初回利用時の想定金額

- 増額審査の有無とその柔軟性

将来的な資金ニーズも見越して、最初から上限額の高い消費者金融を選んでおくと、増額時にも安心です。

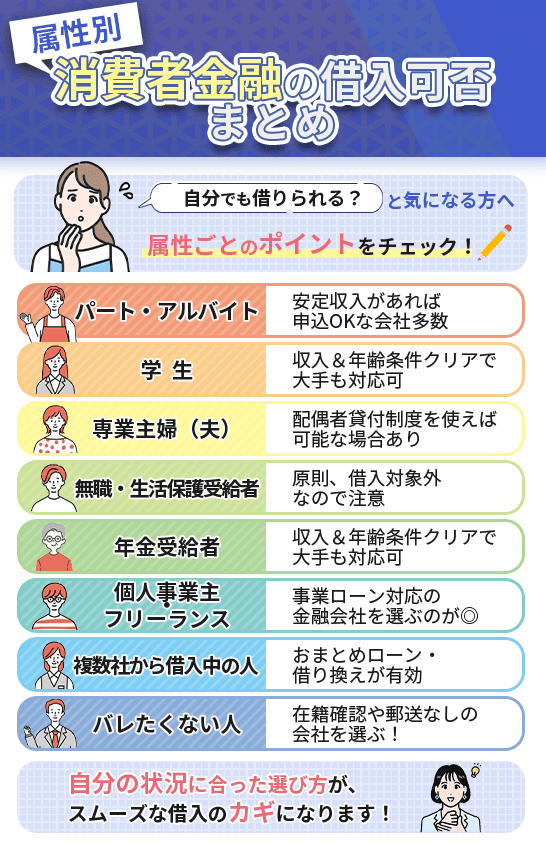

職業や属性・希望する条件で借りられるおすすめの消費者金融を詳しく紹介

消費者金融を選ぶ際は、単に金利や審査の早さだけでなく、自分の職業や収入状況、そして希望条件に合っているかをしっかり確認することが大切です。

- パート・アルバイト:安定収入があれば申し込み可能

- 学生:年齢と収入条件を満たせば大手も利用可

- 専業主婦(夫):配偶者貸付制度を活用

- 無職・生活保護受給者:原則借入対象外

- 年金受給者:一部対応金融会社あり

- 個人事業主・フリーランス:事業ローン対応会社を選択

- 複数借入中の人:おまとめ・借り換えローンが有効

- 周囲に知られたくない人:プライバシー重視の会社を選ぶ

たとえば、パートやアルバイト、学生、年金受給者といった属性でも、安定した収入があれば消費者金融を利用できるケースがあります。

一方で、無職や生活保護を受けている方は、原則として借入対象外となることが多いため注意が必要です。

また、専業主婦(夫)の場合は、自身に収入がなくても「配偶者貸付」に対応している業者であれば、条件を満たせば借入が可能です。

個人事業主やフリーランスの方は、事業資金として使えるローンに対応した消費者金融を選ぶと、審査の通過率や利便性が高まります。

自分の立場と希望条件と照らし合わせながら、自分に合った消費者金融を見つましょう。

パートやアルバイトでも安定収入があれば申し込み可能

消費者金融の多くは、正社員でなくても安定した収入があれば申し込み可能としています。

パートやアルバイトといった非正規雇用の方でも、毎月一定の収入があれば審査に通る可能性は十分にあります。

特に大手の消費者金融では、勤務形態よりも「返済能力があるかどうか」を重視して審査を行うため、勤続期間や収入の継続性が確認できることが重要です。

- 収入が毎月安定しているか

- 勤務先での勤続期間がある程度あるか

- 職場への在籍確認が問題ないか

また、アルバイト先での在籍確認が行われる場合もありますが、個人名で電話をかけてくれるなど、職場に配慮した対応がなされるのが一般的です。

職場に消費者金融の利用が知られることを避けたい方にも、安心の仕組みといえるでしょう。

「生活費の一時的な補填をしたい」「急な出費に備えて借入枠を確保したい」と考える方にとっては、比較的ハードルが低く利用しやすい選択肢です。

参考:アルバイトでお金を借りられるカードローン5選!働き始めで借入できる限度額や審査のコツを解説

パートやアルバイトの方でも借りられるおすすめの消費者金融

| サービス名 | 申し込みやすいポイント | 審査目安時間 | WEB完結 | 電話連絡(在籍確認) |

|---|---|---|---|---|

| プロミス | パート・アルバイト明記 少額審査に強い 原則在籍確認なしの申込方法あり | 最短3分 | 〇 | なしの場合あり(書類対応) |

| アコム | 初めての利用者にも通りやすい パート・アルバイトOK | 最短20分 | 〇 | あり(ただし書類対応可) |

| 消費者金融 いつも | 中小で特に柔軟審査 少額融資が強く非正規も通過例有 | 30分〜1時間程度 | 〇 | 柔軟(電話なし相談可) |

| セントラル | 非正規可を明示 来店不要で柔軟審査 地方在住でも利用しやすい | 最短即日(30分前後) | 〇 | 柔軟(書類で代替可) |

| アイフル | 原則在籍確認なし 審査も比較的柔軟 | 最短20〜30分 | 〇 | なしの場合あり(原則書類対応) |

学生は年齢と収入条件を満たせば大手でも借りられる

学生でも、条件を満たせば大手の消費者金融を利用することが可能です。

逆に、収入がない場合や18~19歳の未成年は、法律上借入ができないため注意が必要です。

参考:未成年者でもお金を借りる方法7選!親の同意なしで19歳以下が借り入れることはできる?

- 20歳以上であること

- 毎月安定した収入がある(アルバイトなど)

- 未成年・無収入は不可

学生が申し込む場合は、借入額が少額に設定されることが一般的で、収入に見合った返済計画が立てやすくなっています。

また、大手消費者金融ではスマートフォンから申し込み〜返済まで完結できるサービスが整っており、忙しい学生でも利用しやすい環境です。

「学費や教材費が急に必要になった」「アルバイト代の支給前に一時的な資金が必要」といった場面では、学生でも活用できる金融手段として選択肢に入れることができます。

ただし、将来の信用情報に影響を与えないためにも、返済計画を明確に立てたうえで消費者金融を利用することが大切です。

学生でも借りられるおすすめの消費者金融

| サービス名 | 学生が申し込みやすいポイント | 対象年齢 | 審査目安時間 | WEB完結 | 在籍確認 |

|---|---|---|---|---|---|

| プロミス | 学生でもアルバイト収入があれば申込可 | 18~74歳 (高校生不可) | 最短3分 | 〇 | 書類対応で電話なしの可能性あり |

| アコム | 収入のある学生は申込可能 | 20~69歳 | 最短20分 | 〇 | あり(職場にかけない対応も相談可) |

| アイフル | 原則在籍確認なし 学生バイトでも審査に挑戦しやすい | 20~70歳 | 最短20〜30分 | 〇 | 書類対応で電話なしの場合あり |

| SMBCモビット | バイト学生でも安定収入があれば可 | 20〜74歳 | 最短15分 | 〇 | Web完結なら原則電話なし |

| レイク | 学生でも収入があれば申し込み可能 | 20〜70歳 | 最短15秒(審査結果目安) | 〇 | あり(書類対応へ切替可能) |

専業主婦(夫)は配偶者貸付を扱う業者を選ぶのがコツ

専業主婦(夫)の方が消費者金融を利用する場合、自身に収入がないことから一般的な貸付の審査には通りにくい傾向があります。

しかし、「配偶者貸付」という制度を利用すれば、配偶者に安定した収入があることを条件に借入が可能となるケースがあります。

この制度は貸金業法に基づいており、一部の中小の消費者金融などが対応しています。

- 配偶者に安定収入があることが条件

- 配偶者の同意書・収入証明書が必要

- 一部の中小消費者金融のみ対応

配偶者貸付を利用する際には、配偶者の同意書や収入証明書の提出が求められるため、申し込みには一定の準備が必要です。

ただし、夫婦間でしっかりと話し合った上で申し込むことで、家計の管理や急な出費への対応に役立つ手段となります。

「一時的に生活費を補いたい」「自分名義で契約しておきたい」といった希望がある場合は、配偶者貸付対応の消費者金融を比較することが大切です。

専業主婦(夫)でも借りられるおすすめの消費者金融

| サービス名 | 専業主婦におすすめなポイント | 対象年齢 | 審査目安時間 | WEB完結 | 在籍確認 |

|---|---|---|---|---|---|

| SMBCモビット | Web完結対応で配偶者貸付に対応可能なケースあり | 20〜74歳 | 最短15分 | 〇 | Web完結なら原則なし |

| プロミス | 配偶者の収入を基に審査可能 | 18〜74歳 | 最短3分 | 〇 | なしの場合あり |

| アコム | 配偶者貸付制度利用前提で申込み可能 | 20〜69歳 | 最短20分 | 〇 | あり(相談で柔軟対応) |

| アイフル | 配偶者安定収入で審査可能 | 20〜70歳 | 最短20〜30分 | 〇 | なしの可能性あり |

| レイク | 条件次第で専業主婦でも利用可 | 20〜70歳 | 最短15秒(結果目安) | 〇 | あり(書類対応可) |

無職や生活保護を受けている人は基本的に借入対象外

なぜなら、安定した収入がない場合、返済の見通しが立てにくく、貸金業者としても貸付を行うリスクが高まるためです。

生活保護受給中の方については、公的な支援によって最低限の生活が保障されており、借入が生活維持を困難にする恐れがあるため、法律上も貸付が制限されています。

参考:生活保護受給者がお金借りる方法は?保護費が不足したときの最終手段はカードローン?

- 消費者金融では原則として借入不可

- 生活費に困った場合は福祉窓口へ相談

- 「借りられる」という誤情報に注意

そのため、生活費や急な出費に対応したい場合でも、消費者金融ではなく、行政機関や地域の福祉窓口に相談することが最適な選択となります。

「無職でも借りられる」といった誤った情報に惑わされず、自身の状況に合った支援制度や相談窓口を活用しましょう。

年金のみの収入でも利用できる金融会社は存在する

高齢者の方の中には、年金だけの収入であっても一時的に資金が必要になる場面があります。

消費者金融の中には、年金受給者を対象にした貸付を行っている会社も存在し、年金が安定収入として認められれば、申し込みが可能になるケースがあります。

参考:年金受給者でもお金を借りる方法4選!年金担保貸付制度以外に融資を受けられる借入先を紹介

ただし、すべての消費者金融が対応しているわけではなく、対応の有無は事前に確認が必要です。

- 年金が安定収入として認められるか

- 年齢制限があるか(一般的に70歳前後)

- 年金受給者対応の記載があるか事前に確認

また、審査においては年齢制限が設けられていることもあり、一般的には69歳〜70歳程度までを上限としている消費者金融が多く見られます。

そのため、年齢が高くなるにつれて選択肢は限られてきますが、該当年齢内であれば借入が可能な消費者金融もあります。

年金受給者でも借りられるおすすめの消費者金融

| サービス名 | おすすめポイント | 対象年齢 | 審査目安時間 | WEB完結 | 在籍確認 |

|---|---|---|---|---|---|

| ベルーナノーティス | 80歳まで申込可で高齢者対応◎ | 20〜80歳 | 30分〜1時間程度 | 〇 | 柔軟(電話なし相談可) |

| レイク | 年金のみでも申込可能なケースあり | 20〜70歳 | 最短25分程度 | 〇 | あり(書類対応可) |

| プロミス | 年金+副収入があれば申込可能 | 18〜74歳 | 最短3分 | 〇 | なしの場合あり(書類対応) |

| アコム | 年金と合わせてアルバイト等の収入があれば申込可 | 20〜69歳 | 最短20分 | 〇 | あり(相談で柔軟対応) |

| SMBCモビット | 年金+副収入があれば申込可能 | 20〜74歳 | 最短15分 | 〇 | Web完結なら原則なし |

個人事業主は事業者向けローン対応の消費者金融を検討しよう

個人事業主やフリーランスの方が消費者金融を利用する際は、一般の個人向けローンではなく「事業者向けローン」に対応している会社を選ぶのが効果的です。

- 事業目的の借入に対応(開業・仕入れ・つなぎ資金など)

- 確定申告書や収支内訳書が審査資料になる

- 収入の安定性・事業実績が重視される

事業者向けローンは、事業資金としての利用を前提に設計されており、用途の自由度が高く、融資枠や審査基準も個人ローンとは異なる場合があります。

たとえば、開業資金や仕入れ費用、つなぎ資金など、事業の運転に必要な場面で活用できるため、ビジネスの継続や拡大を支える選択肢として有効です。

審査では確定申告書や収支内訳書などの提出が求められることが多く、収入の安定性や事業実績が重視されます。

自分の業態や経営状況に合った消費者金融を選んで、無理のない借入を行いましょう。

参考:ビジネスローンのおすすめ人気ランキング!即日低金利で事業資金を借りられるローンはある?

複数借入の整理には借り換え・おまとめローンが有効

複数の消費者金融から借入をしている場合、毎月の返済日や金利が異なり、返済管理が複雑になることがあります。

複数借入を整理する手段として有効なのが、「借り換えローン」や「おまとめローン」です。

- 返済先を一本化できて管理が簡単になる

- 金利が下がる場合は利息負担が軽減される

- 審査はやや厳しめなので事前確認が必要

おまとめローンを利用すると、返済先が一本化されるため管理がしやすくなり、返済遅延や滞納のリスクも減少します。

さらに、借入総額はそのままでも、金利が下がることで利息の負担が軽減され、結果として返済総額が抑えられるケースもあります。

ただし、審査は通常の消費者金融より厳しめになる傾向があるため、事前に必要書類や条件を確認した上で申し込むことが大切です。

借入が周囲に知られたくない人はプライバシー重視で選ぶ

消費者金融の利用において、「家族や職場に知られずに借りたい」と考える方は少なくありません。

在籍確認の電話を避けたい場合は、書類提出による代替対応が可能かどうかを確認しましょう。

中には、事前相談で電話なしの審査に応じてくれる消費者金融もあります。

- 在籍確認の代替対応ができるか

- 郵送物なしで完結するカードレス対応か

- スマホ完結型のサービスがあるか

また、郵送物が届かないようにしたい方には、カードレス対応の消費者金融がおすすめです。

スマートフォンひとつで申し込みから借入、返済まで完結できるサービスなら、自宅に契約書類やカードが届く心配もなし。

バレないように・プライバシーを重視するためにも、事前に対応内容を確認し、自分の環境に合った消費者金融を選ぶことが大切です。

借入が周囲に知られたくない人(在籍確認原則なし・郵便物なし)向けのおすすめ消費者金融

| サービス名 | バレにくいポイント | 審査目安時間 | WEB完結 | 在籍確認(職場電話) | 郵送物 |

|---|---|---|---|---|---|

| アイフル | 電話による在籍確認が原則なし 郵送物も基本不要でカードレス可能 | 最短18分 | 〇 | 原則なし | なし |

| プロミス | Web完結なら 在籍確認原則なし 郵送物なしで借入可能 | 最短3分 | 〇 | 原則なし | なし |

| アコム | Web申込・カードレス対応で、在籍確認を電話なしにできるケースあり | 最短20分 | 〇 | 原則なし | なし |

| SMBCモビット | 郵送物なし(口座振替+オンライン本人確認で対応可能) | 最短15分 | 〇 | 原則なし | なし |

| 消費者金融いつも | 中小ながら Web完結・郵送物なし対応あり。 スマホで申込・振込まで完結可能 | 最短30分〜1時間 | 〇 | 相談で柔軟対応 | なし |

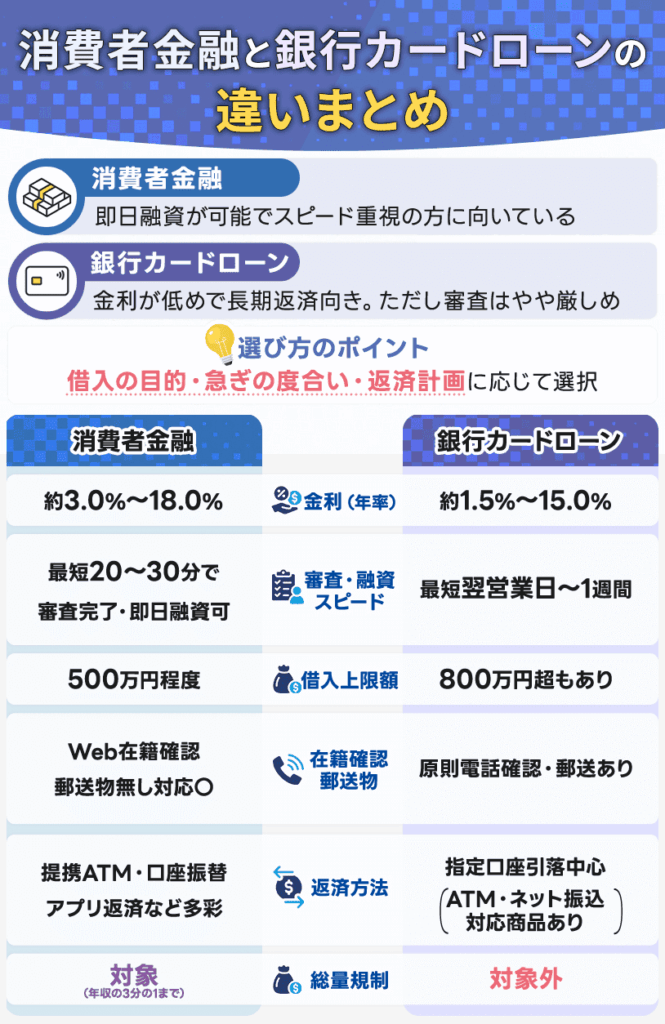

消費者金融と銀行カードローンはどっちが良い?違いを比較して紹介

お金を借りる際に検討されることの多いのが「消費者金融」と「銀行カードローン」です。

どちらを選べばよいか迷う方も多いですが、それぞれに特徴やメリットが異なるため、自分の目的や状況に合わせた選択が大切です。

- 消費者金融:

即日融資が可能でスピード重視の方に向いている - 銀行カードローン:

金利が低めで長期返済向き。ただし審査はやや厳しめ - 選び方のポイント:

借入の目的・急ぎの度合い・返済計画に応じて選択

| 比較項目 | 消費者金融 | 銀行カードローン |

|---|---|---|

| 金利(年率) | 約3.0%〜18.0% | 約1.5%〜15.0% |

| 審査・融資 スピード | 最短20〜30分で 審査完了・即日融資可 | 最短翌営業日〜1週間 |

| 借入上限額 | 500万円程度 | 800万円超もあり |

| 在籍確認・郵送物 | Web在籍確認/郵送物無し対応〇 | 原則電話確認・郵送あり |

| 返済方法 | 提携ATM・口座振替 アプリ返済など多彩 | 指定口座引落中心 (ATM・ネット振込対応商品あり) |

| 総量規制 | 対象 (年収の3分の1まで) | 対象外 |

参考:総量規制の対象外になるカードローンはある?|ファイナンスコラム byミライドア株式会社

スピーディーに借りたい場合は、即日融資に対応している消費者金融の方が適しています。

一方、金利面では銀行カードローンのほうが低く設定されていることが多く、長期の借入を前提にするなら有利になるケースもあります。

ただし、銀行は審査に時間がかかる傾向があり、申し込んでから借入まで数日要することも珍しくありません。

借入可能額なども異なるため、借入の目的や急ぎの度合い、返済の見通しをふまえて、それぞれの特徴を比較しながら選ぶのが大切です。

銀行カードローンは総量規制対象外の借入に厳しい

銀行カードローンは、貸金業法による「総量規制」の対象外とされています。

つまり、年収の3分の1を超える借入も理論上は可能ですが、実際にはその分、審査が非常に厳しく行われる傾向があります。

銀行は信用リスクを慎重に見極めるため、過去の返済履歴や他社での借入状況、職業・収入の安定性などが細かくチェックされ、希望額より大幅に少ない金額しか借りられないこともあります。

- 返済履歴や信用情報に問題がないか

- 他社借入とのバランス

- 安定した収入や勤続年数の長さ

さらに、2018年以降は警察庁データベースとの照会が義務化されたことで、審査時間が延び、即日融資は不可となりました。

このため、スピードを重視する人には不向きな一面もあります。

「高額を借りたい」「総量規制にかからない形で融資を受けたい」と考える方にとって、銀行カードローンは一つの選択肢となりますが、審査のハードルが高い点を理解した上で申し込む必要があります。

上限金利と無利息期間で比較すると消費者金融がおすすめ

借入時に気になるポイントのひとつが「金利」と「無利息期間」の有無です。

この点で比較すると、初めて利用する人にとっては消費者金融の方が使いやすいと感じる場面が多くあります。

たとえば、1ヶ月以内に返済できる見込みがある場合は、無利息期間内に完済することで利息を一切支払わずに済む可能性もあります。

一方、銀行カードローンには無利息期間の制度が基本的にありません。

金利が低くても、借入期間が短い場合は利息負担がそれほど大きく変わらないこともあるため、短期利用を前提にするなら消費者金融を選ぶメリットは十分にあります。

すぐに借りられる即日融資は消費者金融ならではの強み

「今すぐにお金が必要」といった緊急時に強みを発揮するのが、消費者金融の即日融資サービスです。

多くの大手消費者金融では、平日14時頃までに必要書類を提出し、審査が通れば当日振込が可能です。

スマートフォンやパソコンから手続きが完了する点も、スピードを重視する方にとって大きなメリットと言えるでしょう。

- Webで申込み

- 本人確認書類をアップロード

- 審査通過後、即日口座振込

一方、他のキャッシング方法になる銀行カードローンは即日融資に対応していません。

近年の法改正により、銀行では警察庁のデータベース照会が必須となり、審査に数営業日を要する仕組みとなっています。

そのため、急ぎの資金需要には対応しづらいのが現状です。

スピードを優先する場面では、消費者金融を選ぶと良いでしょう。

消費者金融は在籍確認や郵送対応の柔軟性が強みでバレにくい

消費者金融はプライバシーへの配慮が充実している点も大きな魅力です。

特に在籍確認や郵送物に関する柔軟性は、周囲に借入を知られたくない人にとって安心材料になります。

また、カードレス契約に対応している消費者金融であれば、自宅にカードや契約書が届くこともなく、スマートフォン上ですべての手続きが完結します。

郵送物の有無は契約時の設定で選べることが多いため、不安がある場合は申し込み前に確認しておくと安心です。

銀行カードローンに比べて、こうした柔軟な配慮が行き届いているのは、消費者金融ならではの強みです。

銀行カードローンは審査通過率を公表しておらず通りにくい

銀行カードローンは審査通過率を原則として公表していないため、消費者金融に比べて厳しい傾向があります。

消費者金融では月ごとの通過率を明示している会社もあり、申込者が目安を立てやすいのに対し、銀行は審査基準が不透明なままとなっています。

即日融資は事実上不可能となり、急ぎの資金調達には不向きな面があります。

「低金利だから銀行で借りたい」と考えても、審査の厳しさから希望額に届かない、または審査に通らない可能性もあるため注意が必要です。

消費者金融でお金を借りたい方によくある質問

消費者金融でお金を借りたい方によくある質問を紹介します。

当記事では「消費者金融でお金を借りる」方向けに、大手や中小の消費者金融を紹介しました。

自分に合った貸金業者を選べるように疑問や不安は解消しておきましょう。

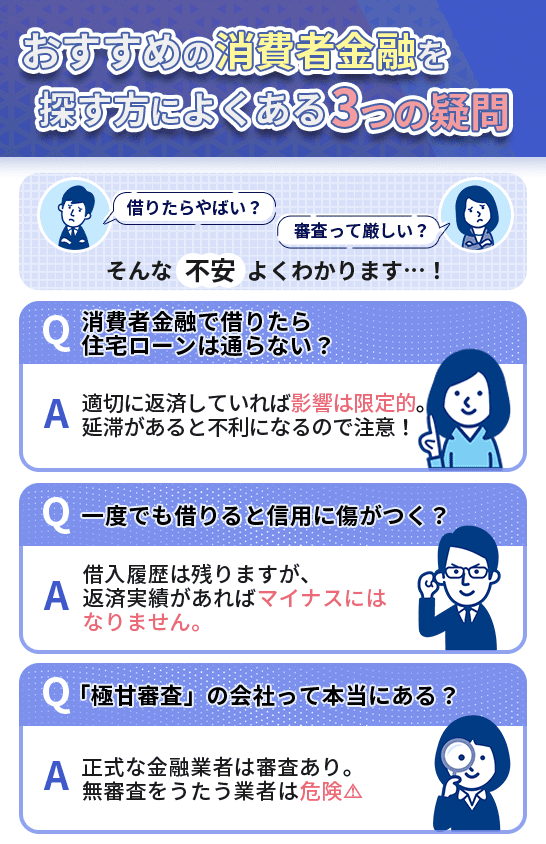

- 消費者金融で借りるとローンが組めない?

- 消費者金融で一度でも借りるとやばい?

- 消費者金融に極甘審査ファイナンスってあるの?

消費者金融で借りるとローンが組めない?

消費者金融からの借入があるとローン審査に影響する?と不安に感じる方も多いです。

実際には、借入があること自体が問題なのではなく、返済状況や借入件数、利用額が重視されます。

たとえば、1社から少額を借りて期日通りに返済していれば、信用情報上の評価が著しく下がることはありません。

逆に、複数社からの借入や延滞があると、将来のローン審査に悪影響を及ぼす可能性があります。

- 借入は必要最低限にとどめる

- 返済遅延は避け、計画的に返済する

- 利用履歴は信用情報に反映されることを意識

住宅購入や高額契約での消費者金融利用を検討している方は、借入を最小限にとどめ、きちんと管理することが大切です。

消費者金融で一度でも借りるとやばい?

消費者金融の利用歴は信用情報に記録されますが、それよりも重要なのは返済の実績です。

むしろ、計画的な借入と返済を行うことで、信頼の証となるケースもあります。

たとえば急な出費に備えて数万円だけ借り、すぐに完済すれば、柔軟な資金管理力があると見なされることも。

- 利用前に明細と返済計画を立てる

- 借入金額は収支に見合った範囲で

- 返済遅延をしないことが信用につながる

不安な方は、借入前に利用明細や返済計画をきちんと立てることが重要です。

消費者金融に極甘審査ファイナンスってあるの?

「極甘審査」「誰でも通る」といった表現を見かけることがありますが、正規の消費者金融ではそうした審査は存在しません。

消費者金融は、法律に基づき収入や信用情報を確認したうえで審査を行います。

そのため、過去に延滞がある、他社での借入が多いといった場合は、審査に落ちることもあります。

なお、極端に審査が甘いとされる消費者金融はヤミ金の可能性もあるため注意が必要です。

- 極甘・誰でも通る等の広告には警戒を

- 大手よりも柔軟な中小の正規業者を検討

- 口コミや実績を事前に確認する

どうしても審査が不安な方は、大手消費者金融よりも柔軟な基準を持つ中小消費者金融を選び、事前に口コミや実績を確認するのが安心です。

消費者金融は使い方次第!賢く借りて計画的な返済がおすすめ

消費者金融は「すぐにお金が必要」「銀行だと時間がかかる」といった場面で頼りになる存在です。

- 無利息期間を活用して利息を抑える

- 在籍確認や郵送物の配慮がある業者を選ぶ

- 借入額・金利・返済期間をシミュレーション

ただし、無計画に利用すると返済が負担になる可能性もあるため、使い方には注意が必要です。

たとえば、無利息期間を活用すれば短期間の借入なら利息を抑えられますし、在籍確認や郵送の対応が柔軟な消費者金融を選べば、プライバシー面でも安心です。

借入額・金利・返済期間を事前にしっかりシミュレーションし、自分にとって無理のない範囲で消費者金融を利用することが大切です。

また、複数社からの借入がある場合は、おまとめローンを検討するのも一つの手段です。

必要なときに必要な分だけ借りて、計画的に返す。それが、消費者金融を安心して使いこなすための基本といえるでしょう。

※ファイナンスコラム byミライドア株式会社では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

コメント